Avant-propos : ce manuel a été rédigé par Alexandre Stachtchenko, cofondateur Blockchain Partner — Directeur Blockchain & Cryptos chez KPMG France – Co-fondateur & Board-Member de l’ADAN et Crypto BA, suite à son intervention sur franceculture lors d’un débat sur la question suivante : “Le Bitcoin est-il une monnaie ?” avec Nicolas Dufrêne, Économiste, directeur de l’Institut Rousseau et Ludovic Desmedt, professeur d’économie à l’université de Bourgogne dont vous retrouverez la critique et le lien d’accès ici. Vous retrouverez tout du long une sélection d’articles publiés sur L’Éclairage permettant d’approfondir et mettre en relief les points essentiels. Après lecture, n’hésitez pas à partager vos avis directement sur la publication de l’auteur.

Le problème des erreurs et inexactitudes, c’est qu’elles prennent beaucoup moins de temps à être énoncées qu’elles n’en prennent à être déconstruites.

Depuis la publication dans le journal Le Monde[1] de la tribune des économistes Nicolas Dufrêne et Jean-Michel Servet, une nouvelle séquence médiatique s’est ouverte avec la rengaine habituelle : Bitcoin est inutile, spéculatif, inégalitaire, polluant, dangereux, et autres joyeuseries.

Alors que le Covid, en retardant l’émission de France Culture, me permit de m’insérer dans cell-ci comme contradicteur (merci à eux pour l’invitation), force est de constater que malgré la bonne volonté, la répartition du temps et la durée de l’émission en général ne me permirent pas d’argumenter et déconstruire les erreurs nombreuses autant que je l’aurais souhaité. Je vais prendre la liberté de m’exprimer plus longuement sur un format qui le permet.

Comprendre l’utilité avant de passer aux critiques

Commençons par rappeler l’utilité de Bitcoin, puisque M. Dufrêne nous assène que Bitcoin est « inutile », qu’il ne « finance rien d’économiquement ou socialement utile ». En réalité, ce point est à la racine du problème : quelque chose dont on ne comprend pas l’utilité ne peut qu’être polluant, néfaste, dangereux, ou au mieux inutile.

Bitcoin, c’est à la fois un système de paiement (Bitcoin, grand B) et une unité de compte (bitcoin, petit b). Il permet donc à la fois de faire des transactions sur Internet, et de garder soi-même son patrimoine. C’est-à-dire le garder non pas « chez » un intermédiaire, une banque notamment, mais par soi-même. Un peu à la manière dont on garderait du cash dans un coffre-fort chez soi, mais sur Internet.

- Pour aller plus loin : Documentaire sur Bitcoin : critique et lien vers le documentaire

Une fois qu’on a dit cela, pour que ce soit utile, il faut que Bitcoin ait une utilité marginale supérieure à ce qu’il remplace, ou permette des usages auparavant impossibles.

Et ce qu’il remplace va évidemment éminemment dépendre de la situation dans laquelle on se trouve.

Bitcoin pour un citoyen de l’OCDE

Si l’on se trouve dans un pays de l’OCDE, qu’on est bancarisé, que les virements fonctionnent bien, que la monnaie locale est stable, alors Bitcoin, pour l’instant, peut sembler peu compétitif face aux monnaies traditionnelles sur sa dimension de paiement.

Quoique… Avec des paiements internationaux réalisés en quelques secondes, pour quelques fractions de centimes, Bitcoin a son utilité même pour le français qui souhaiterait interagir avec l’étranger. J’ai moi-même en décembre envoyé pour 10 dollars de bitcoins vers l’Afrique Subsaharienne. Cela m’a pris moins de 5 secondes, et coûté environ l’équivalent de 0,005 dollars. Les systèmes de paiement traditionnels sont tout simplement incapables de concurrencer cela. Ce n’est d’ailleurs pas un hasard si CNBC titrait, lors de la légalisation de Bitcoin comme monnaie légale au Salvador, que cette décision pourrait coûter 400 millions de dollars par an aux Western Union et autres Transfer Wise.[2]

Toujours est-il que, lorsque l’on habite un pays riche, la volatilité actuelle de Bitcoin, comparée à celles des monnaies fortes de ce monde (Euro, Dollar, Pound, Yen, Franc Suisse), le rend peu adapté pour gérer son argent et ses paiements du quotidien.

Cependant, c’est une autre affaire pour l’épargne de long-terme : depuis sa création, Bitcoin est l’actif financier le plus performant, et sa construction même (sa rareté) en fait une réserve de valeur, puisque le nombre de Bitcoin est fini et connu, de manière transparente. Evidemment, comme l’or, c’est le consensus social seul qui déterminera s’il est adopté comme tel, mais il a la capacité de le devenir.

De plus en plus d’entreprises d’ailleurs suivent les pas de MicroStrategy, société d’analyse de données bien connue, cotée au NASDAQ et d’une valorisation de 1,4 milliards de dollars. L’entreprise déclarait à ses actionnaires en Août 2020 qu’elle adoptait Bitcoin comme actif principal de trésorerie, et qu’une trésorerie en dollars était similaire à un « glaçon qui fond »[3]. Depuis, MicroStrategy a acheté plus de 120 000 bitcoins, en moyenne aux alentours de 30 000 dollars l’unité. A l’heure actuelle, et en moins de deux ans, l’entreprise dispose d’une plus-value (non-réalisée) de 3,3 milliards de dollars (près de x2 sur l’investissement). Si leur décision est d’ores et déjà payante, il s’agit surtout d’une stratégie de long-terme, dans un contexte inflationniste des monnaies fiat.

Rappelons au lecteur avisé que l’inflation aux Etats-Unis est actuellement aux alentours de 7%[4] en annualisé, ce qui fait perdre à quiconque possède de l’épargne en dollars la moitié de son patrimoine en moins de 10 ans. En zone euro, les chiffres atteignent des records jamais vus depuis la création de l’euro, à 5% annualisé[5], et sont bien évidemment supérieurs à la cible de 2% de la BCE.

Si nous étions habitués à un monde où l’inflation est absente depuis près de 20 ans, cette dernière revient actuellement, et probablement pour durer. Après la prise de conscience récente de la FED, qui recommandait récemment d’enlever le qualificatif de « transitoire » pour la décrire[6], il ne reste guère que la BCE pour continuer de dire que l’inflation est une petite bosse passagère[7].. Disposer d’un moyen d’épargne long terme pour lutter contre celle-ci va commencer à devenir une préoccupation pour tout le monde. Bitcoin est accessible à n’importe qui, pour n’importe quel capital de départ (rappelons que Bitcoin est divisible jusqu’à la huitième décimale, donc vous pouvez même en acheter pour 1 centime d’euro), et son marché est extrêmement liquide, ce qui donne l’assurance de pouvoir en acquérir ou s’en séparer lorsqu’on le souhaite.

Ainsi donc, pour un français moyen, à l’heure actuelle, si Bitcoin n’est qu’une monnaie en devenir, il a tout de même au moins une utilité : diversifier, préserver son patrimoine. Pour le reste, l’usage de Bitcoin est possible, avantageux parfois (paiements internationaux notamment), mais reste difficile car l’acceptation est marginale. Bien sûr, tout cela progresse, et l’avenir amènera probablement plus d’adoption et de simplicité.

- Pour aller plus loin : La cryptomonnaie, une solution contre l’inflation ?

Bitcoin pour le reste de la planète

Mais tout le monde n’est pas un Français : près de 85% de la planète[8] habite hors de l’OCDE, et ne vit pas dans le même monde. Même au sein des pays de l’OCDE d’ailleurs, on trouve des pays comme le Mexique, la Colombie, le Costa Rica, ou encore la Turquie, dont la majorité des habitants sont loin de vivre comme un français moyen. C’est majoritairement pour ces gens-là que Bitcoin prend toute sa puissance actuellement.

On a tendance à l’oublier depuis le confort de la France, mais l’écrasante majorité de la population mondiale ne vit pas notre grand luxe économique, financier et monétaire. Si le taux de bancarisation en France est de près de 95%, il n’est par exemple que de 15% au Niger[9]. En Turquie, pourtant membre de l’OCDE, la monnaie est plus volatile que Bitcoin[10], et vient de perdre 50% de sa valeur face au dollar dans un contexte où l’inflation atteint 20%[11].Dans certains pays, comme au Congo, même ceux qui ont un compte en banque ne s’en servent pas forcément, par méfiance envers les institutions bancaires qui les gèrent[12], ce qui relativise encore plus les chiffres bruts de bancarisation de la Banque Mondiale.

En effet, ces institutions ne disposent pas de la confiance des citoyens, soit parce qu’elles ne sont pas entrées dans les mœurs et les habitudes, soit parce qu’elles s’en sont montrées indignes par le passé. Pour poursuivre sur le cas du Congo, l’entrepreneur Gloire Wanzavalere rapporte par exemple que des fonctionnaires de la Banque Centrale se serviraient de la création monétaire directement dans leur compte en banque.

Pouvoir déposer son argent à la banque en étant sûr de le revoir un jour est un luxe que les libanais d’aujourd’hui ou encore les grecs d’il y a quelques années regrettent. Et ils sont loin d’être seuls.

Par ailleurs, monnaie et stabilité ne sont pas des mots qui vont forcément de pair. Si l’on regarde les destins récents des monnaies de pays comme la Turquie déjà mentionnée, mais aussi le Liban, de l’Argentine, du Nigeria, du Brésil, du Venezuela, du Zimbabwe, ou encore de l’Iran, qui ont tous vu leur monnaie se déprécier d’au moins 20% face au dollar en 2020[13], et de tant d’autres, on comprend assez rapidement que la stabilité est bien plus un luxe, ou a minima un confort, qu’une norme.

Ainsi, si Bitcoin se voit assez régulièrement opposer sa volatilité, qui lui empêcherait d’être une monnaie, c’est en réalité un raisonnement fallacieux d’économiste à œillères : à l’aune de ce critère, la majorité des monnaies mondiales n’en seraient alors pas.

Personne ne nie que Bitcoin soit volatile, et qu’il reste aujourd’hui un actif risqué, bien évidemment. Mais il faut le juger pour ce qu’il est : un actif qui n’a que 13 ans, et dont la volatilité évolue à la baisse avec la maturité et la taille de son marché. Lire que Bitcoin serait à jeter parce qu’il est volatile nous rappelle les mots de M. Théry en 1994 qui recommandait à la France de jeter Internet car il ne gérait pas la voix et la vidéo.

Par ailleurs, on peut décemment se poser la question de savoir si l’on préfère préserver son capital dans un actif volatile mais haussier en tendance, ou dans des actifs non-volatiles mais baissiers (inflation) que sont les monnaies traditionnelles fortes, comme le montre ce graphique pour l’euro par exemple.

Bref, tout cela pour dire que 85% de la population mondiale ne vit pas dans un monde où Bitcoin ne serait qu’un délire de geeks : le Vénézuélien qui veut quitter son pays et la catastrophe humanitaire qui s’y déroule[14], le Congolais qui souhaite recevoir des dons du monde entier à la suite d’une éruption volcanique[15] et participer à l’inclusion financière local, les femmes afghanes qui souhaitent fuir le régime Taliban[16] ou simplement vivre sur place avec un début de liberté financière[17], l’UNICEF qui souhaite s’assurer de l’utilisation de ses financements[18], les exemples de l’utilité de Bitcoin ne manquent pas lorsqu’on sort le nez du guidon. La Human Rights Foundation qualifie d’ailleurs Bitcoin d’« échappatoire à la tyrannie », « argent de la liberté »[19], et rappelle que plus de la moitié de la population mondiale vivait en 2021 sous un régime autoritaire[20]. Et comme le dit Carlos Hernandez, économiste Vénézuélien « “L’argent sans frontière” est plus qu’un buzzword quand vous vivez dans une économie qui s’effondre, sous une dictature qui s’effondre ».

« Sans-frontières », « résistant à la censure » : ces avantages inimitables de Bitcoin, incompréhensibles pour le français moyen, sauvent pourtant des vies et ont utilité majeure.

D’ailleurs, n’oublions pas de mentionner que ces mêmes qualités sont également extrêmement importantes pour des gens qui luttent pour nos libertés, même dans les pays riches : les lanceurs d’alerte. Que ce soient Snowden[21], Assange[22] ou d’autres, une partie substantielle des gens dénonçant des scandales démocratiques ou financiers, dont la révélation est littéralement cruciale à la survie des libertés fondamentales, vivent grâce à Bitcoin. Car oui, cette fameuse confidentialité si facilement dénoncée parce que les anonymes seraient forcément de méchants et affreux vilains, est, par définition, la même qui permet de s’opposer à des pouvoirs en place. Je ne vais pas réétayer une démonstration que j’ai déjà faite ailleurs et vers laquelle je vous redirige[23].

Pour aller plus loin :

- Le Zimbabwe envisage d’adopter le Bitcoin comme monnaie nationale

- Le Nigéria lance sa monnaie numérique de banque centrale (MNBC)

- Le premier stablecoin adossé à la monnaie Péruvienne est lancé par Anclap sur la blockchain Stellar

Bitcoin pour les Etats-Unis

S’il fallait ajouter encore quelques utilités à Bitcoin d’un point de vue étatique, mentionnons de manière tout à fait pragmatique au moins deux éléments.

Premièrement, Bitcoin est une industrie « comme une autre », au sens où elle crée de la valeur, des emplois, des impôts, etc. Deux des dix-huit licornes françaises sont issues du monde des cryptos dont Bitcoin est la voiture de tête : Ledger et Sorare. Ce sont donc des centaines d’emplois, une réindustrialisation dans des endroits sinistrés par la mondialisation (usine Ledger à Vierzon), et plus généralement une industrie assez bien distribuée sur le territoire (BigBlock DC est à Nantes, StackinSat à Biarritz, Woleet à Rennes, Just Mining à Metz etc.), des entreprises rentables (on a tendance à l’oublier, mais c’est devenu assez rare dans les nouvelles technologies). Pas mal pour un secteur qui n’a pas 10 ans, et dont la majorité des entreprises peine à ne serait-ce qu’ouvrir un compte en banque non ?

Deuxièmement, il s’agit, de manière contre-intuitive peut-être, de recouvrer une certaine souveraineté lors des paiements internationaux. Comme chacun commence à le savoir, et en particulier depuis la formidable interview de Frédéric Pierrucci sur Thinkerview[24] que je recommande chaudement, l’utilisation du dollar américain dans le monde comme monnaie de référence est une arme économique dont nos amis outre-Atlantique n’hésitent pas à se servir pour imposer des amendes[25], des ventes forcées d’entreprises (voir interview de Pierrucci), ou d’autres amicalités aux entités qui auraient le malheur d’outrepasser les embargos américains, ou simplement de concurrencer des entreprises américaines sur des marchés importants ou stratégiques.

L’usage de Bitcoin, au moins pour le commerce international, est une évidence à laquelle même les banques commencent à se convertir. Citi par exemple évoquait en 2021 que Bitcoin était sur le point de devenir massivement adoptée et pouvait devenir un jour « la monnaie de choix pour le commerce international »[26].

Bien sûr, il est aisé de comprendre pourquoi : lorsque vous faites du commerce international, vous avez besoin de vous mettre d’accord sur une monnaie de référence pour réaliser l’échange. Cette monnaie, par défaut, est souvent le dollar, puisque depuis 1944, elle a été instituée comme étalon de référence de toutes les autres monnaies. Encore plus depuis 1971 et sa décorrélation de l’or d’ailleurs. Mais en utilisant le dollar, vous vous soumettez au droit américain, et à la volonté américaine en général. En utilisant Bitcoin, à l’inverse, vous disposez d’un outil international, numérique, non-dépendant d’un Etat, utilisable sans intermédiaire de confiance, et dont les paiements se réalisent en quelques secondes ou minutes pour des frais minimes. En bref : une monnaie de rêve. Seule sa stabilité freine son utilisation aujourd’hui, mais l’adoption aidant, la volatilité baisse. En attendant, son usage reste possible, avec conversion immédiate en monnaie locale si nécessaire, ou en stablecoin.

En somme, même dans un Etat comme la France, si les entreprises françaises réalisaient leurs transactions internationales en bitcoins, non seulement elles économiseraient en frais et en délais, mais elles seraient en plus pleinement indépendantes de l’oncle Sam.

Récapitulons : Bitcoin est à la fois système de paiement et unité de compte, permettant des transactions internationales et numériques à frais et délais réduits, et détention de capital pour compte propre, de manière indépendante d’une autorité souveraine (comme l’or). Ses utilités pour la grande majorité de la population ne sont plus à démontrer : inclusion financière, préservation de patrimoine, résistance à la censure et l’autoritarisme, financement indépendant et international de projets sans nécessiter d’accès à des intermédiaires financiers, usage comme monnaie du quotidien… Même pour les citoyens des pays riches, Bitcoin trouve des usages importants, en attendant une adoption éventuelle : financement des lanceurs d’alertes, confidentialité pour les minorités, protection contre l’inflation, souveraineté numérique individuelle comme étatique, opportunités économiques (emplois, attraction de capital…) etc.Pour aller plus loin :

Pour aller plus loin :

- L’interdiction des cryptomonnaies en Chine et dans le reste du monde

- La règlementation MiCA, une promesse d’uniformisation de la régulation des acteurs crypto au niveau Européen

Des critiques mal informées

Une fois cette utilité de Bitcoin démontrée, attachons-nous donc aux critiques initialement formulées : Bitcoin serait spéculatif, inégalitaire, polluant, et pourrait être aisément remplacé par les Monnaies Numériques de Banque Centrale (MNBC) qui proposent le même service sans les désavantages.

Bitcoin et la maléfique spéculation

Commençons par un des poncifs les plus récurrents : Bitcoin serait spéculatif. Attention, ça va peut-être en choquer certains et certaines, mais… le blé est également spéculatif. L’énergie, gaz, pétrole et autres, est spéculative. L’immobilier est spéculatif. Les devises sont spéculatives. En fait, et au risque d’irriter mes amis collectivistes, tout est spéculatif. Ça s’appelle l’économie de marché.

Et vous savez quoi ? Vous aussi, chers lecteurs et lectrices, vous spéculez toute la journée, bande de méchants. Le matin vous vous demandez quelle météo il va faire, vous spéculez donc avant d’enfiler un vêtement. Vous spéculez également sur le fait que le métro ou le bus ne sera pas en retard, ou à l’inverse, si vous êtes franciliens et prenez plutôt le RER, qu’il sera probablement en retard ou annulé. Et vous vous organisez en fonction de cela. Chers lecteurs et lectrices, le diagnostic est implacable : vous êtes d’affreux spéculateurs.

Un autre mot pour « spéculer », c’est « anticiper », ou « investir ». Le problème avec « anticiper » c’est que ça fait moins peur, et que ça fait moins vendre de papier. On peut être consensuel en disant que la spéculation c’est mal, mais moins en le disant de l’anticipation. Et en réalité, tout le monde « anticipe », « investit ».

D’un point de vue financier, certains évidemment investissent plus que d’autres, parce qu’ils ont souvent un capital plus important, mais aussi une appétence au risque plus forte. On s’offusque souvent de ceux qui investissent et qui en tirent un revenu conséquent mais on oublie au passage toutes celles et ceux qui investissent et perdent leur pari. Et ils sont beaucoup plus nombreux.

Alors bien sûr, il faut que l’Etat joue son rôle, celui que Bismarck a contribué à élaborer il y a plus de cent ans : protéger chacune et chacun lorsque l’on se retrouve en situation de besoin, de précarité. Mais s’insurger contre la « spéculation » toute seule, ça ne veut rien dire du tout. D’autant plus que cette révolte est sélective. M. Dufrêne s’offusque-t-il des 6.6 trillions de dollars spéculés chaque jour sur le marché des devises, selon la BIS (Bank of International Settlements)[27] ? S’offusque-t-il de la vente pour 24,5 millions de dollars d’une œuvre d’art déchirée[28]? S’offusque-t-il de la numismatique, de la philatélie et autres passions pour la collection, qui peuvent porter jusqu’à 130 000€ des timbres inutilisables[29] ? J’attends une tribune dans Le Monde pour protéger les citoyens des grands méchants timbres, à l’origine d’une pyramide de Ponzi géante. Mais je ne la verrai jamais, parce qu’on ne construit pas une carrière en tapant sur des timbres.

Tout cela n’est pas pour dire que l’économie de marché fonctionne parfaitement. Sa critique a déjà fait couler beaucoup d’encre, et ce n’est pas l’objet du débat ici. Mais, comme je le disais en introduction, ce n’est en réalité pas parce que Bitcoin est spéculatif qu’il est critiqué, mais parce que ceux qui formulent cet argument n’ont pas saisi l’utilité de la chose. L’argument « Bitcoin est spéculatif » n’apporte strictement rien au débat, et n’est d’ailleurs pas un argument, mais un procédé rhétorique qui essaie de noircir l’image de Bitcoin. De la même façon que le fameux « le président du Salvador, proche de Trump ». Savoir que Nayib Bukele est proche de Trump n’apporte rien, mais en donnant cette information on biaise l’avis de l’auditeur ou du lecteur, par effet de halo : si Bitcoin est aimé par Bukele, et que Bukele est ami de Trump, alors, si on n’aime pas Trump, il ne faut pas aimer Bitcoin. Voilà le niveau de l’argumentaire.Pour aller plus loin Le Bitcoin au Salvador, une réelle success story ?

“Bitcoin est concentré et inégalitaire”

Je m’amuse de cet argument régulièrement, puisqu’il est souvent évoqué en même temps que le supposé « anonymat » derrière Bitcoin. Personne ne semble se dire que si c’est anonyme, alors on ne peut pas savoir si c’est concentré. Mais bon, les détracteurs de Bitcoin n’en sont pas à une incohérence près.

Alors expliquons très simplement pourquoi annoncer que Bitcoin est concentré est très compliqué : sur Bitcoin, à l’inverse du système bancaire traditionnel, chacun peut créer une adresse sans demander l’avis ou l’autorisation de qui que ce soit. Cela conduit à une vérité assez simple : une personne peut posséder de multiples adresses sans qu’on ne le sache. En miroir, on peut également créer des adresses gérées par plusieurs personnes : soit « on-chain », les portefeuilles multi-signatures par exemple, soit « off-chain », en introduisant des règles de gestion de trésorerie sur une adresse, en divisant les mots de passe etc. De la même façon que si seul le Directeur Financier est responsable de la trésorerie d’une entreprise, ce dernier peut faire des délégations de signature, et peut être contrôlé par divers mécanismes de gouvernance, une adresse Bitcoin peut être gérée par une seule personne, de multiples personnes, en compte propre, ou pour compte de tiers.

Par conséquent, l’assertion « 2% des adresses Bitcoin possèdent 95% des bitcoins » ne peut conduire à aucune conclusion. Une personne peut bien posséder des centaines de millions de dollars en bitcoins, et les répartir sur des milliers d’adresses, et inversement, une adresse peut détenir des dizaines de milliers de bitcoins, mais représenter en réalité des millions de détenteurs particuliers. Et cela ne vaut pas que pour les plateformes d’échange comme Coinbase (quelques adresses mais plus de 70 millions de clients).

Alors on nous avancera que selon Flipside Crypto (dont je suis d’ailleurs incapable de trouver la source primaire, si quelqu’un l’a), il y a 93% de whales dans ces 2% et seulement 7% de plateformes d’échange. Mais encore une fois, ça ne veut rien dire. Si dans ces « whales », on trouve des fonds d’assurance-vie[30], des gestionnaires d’actifs, etc., c’est retour à la case départ.

Trois exemples pour illustrer cela.

D’abord, Grayscale : ce fonds d’investissement possède à lui seul 30 milliards de dollars en bitcoins. Cependant, son actionnariat est lui-même composé d’autres fonds, eux-mêmes achetables sur le marché ouvert, et donc par des particuliers.

De la même façon, MicroStrategy, possède pour entre 6 et 7 milliards de dollars de bitcoins. Lorsque l’on regarde l’actionnariat, on retrouve… le fonds souverain norvégien[31] ! Ainsi, les détenteurs réels de ces bitcoins sont, en partie, tous les Norvégiens !

Concluons avec un dernier exemple, le jeton WBTC, une représentation de Bitcoin sur Ethereum. Il existe près de 250 000 bitcoins (soit environ 11 milliards de dollars) bloqués sur quelques adresses, elles-mêmes gérées par seulement quelques entités off-chain. On pourrait conclure en lisant simplement la blockchain que ces quelques adresses concentrent donc 11 milliards, des énormes « whales » en somme ! Mais ces bitcoins sont en réalité bloqués en séquestre car détenus pour permettre de garantir un ratio 1 :1 en échange du jeton WBTC, qui circule lui sur Ethereum. Jeton dont la distribution est ventilée sur… près de 43 000 adresses différentes[32] ! Et grâce à la finance décentralisée, certaines de ces 43 000 adresses représentent en réalité elles-mêmes des produits financiers regroupant les investissements de plusieurs centaines de personnes.

Ajoutons à cela les bitcoins perdus. Un nombre conséquent d’entre eux sont regroupés sur un nombre restreint d’adresses, qui furent parmi les premiers à obtenir des bitcoins pour un prix dérisoire. Par exemple, l’adresse « 1FeexV6bAHb8ybZjqQMjJrcCrHGW9sb6uF », créée en 2011, détient près de 80 000 bitcoins[33], valorisés aujourd’hui environ 4 milliards de dollars. Ces bitcoins n’ont jamais bougé depuis la création du wallet, rendant extrêmement probable l’hypothèse de la perte des clés. Estimés à environ 4 millions d’unités, soit 20% de la capitalisation totale[34], ces bitcoins perdus faussent le calcul de la répartition supposée « inégalitaire » de Bitcoin.

Je me permets ici une petite remarque, au passage : disposons-nous de ce genre de statistiques pour la finance traditionnelle ? Absolument pas, car ce monde-là est bien plus opaque et secret que ne l’est le supposé monde inégalitaire et concentré de Bitcoin. On ne trouve pas trace d’un seul bitcoin dans les Lux Leaks, Panama Papers et autres Pandora Papers, qui représentent pourtant un ordre de grandeur autrement plus significatif : les Pandora Papers à eux seuls représentent un scandale financier de fraude et d’évasion fiscale 13 fois plus important que la capitalisation totale de Bitcoin.

Ce qui me permet de faire un petit détour par un autre argument souvent avancé par les contempteurs de Bitcoin : il servirait à financer les activités illicites. C’est un argument assez classique, dont les auteurs pensent probablement que s’ils le répètent beaucoup alors il deviendra vrai. Malheureusement pour eux, la réalité est têtue : 0,15% seulement des transactions étaient liées à des activités illicites en 2021[35], dont 80% liés à des arnaques ou fonds volés, et absolument pas à du terrorisme ou de la pédopornographie. Les rançongiciels, contre lesquels s’insurge M. Dufrêne, représentent à peine 1 milliard de dollars en 2021 en crypto dans un fléau qui pèse 20 milliards, soit à peine 5% du total[36]. A titre de comparaison, les fraudes au président représentent près de 430 millions d’euros sur 3 ans, et ce uniquement en France[37] ! Alors, on interdit l’euro ? Absurde, évidemment.

Bref, même en dehors des plateformes d’échanges, il existe de très nombreuses entités qui font de la détention de bitcoins pour compte de tiers, et qui sont comptés dans cette « concentration » de bitcoins. Ça ne permet pas d’en tirer de quelconques conclusions sur la répartition inégalitaire ou non de Bitcoin, ni de la comparer avec les inégalités de richesses hors Bitcoin.

Car parlons-en des inégalités hors Bitcoin : en 2018, 26 personnes possédaient autant que la moitié la plus pauvre de l’humanité, soit 4 milliards de personnes[38]. La faute à Bitcoin ? Bien sûr que non.

En réalité, Bitcoin est un outil monétaire, et sa répartition ne dépend que de deux choses : d’une part l’inégalité initiale de la répartition des richesses, préexistante et qui ne dépend absolument pas de Bitcoin, et d’autre part de la propension au risque.

Et c’est là que M. Dufrêne, qui formulait cette critique, est l’incarnation sur Bitcoin d’une attitude très française, malheureusement.

Dans un premier temps, on se moque de ceux qui achètent des bitcoins, parce que ça ne vaut rien. Au mieux, ce sont des idiots, au pire des terroristes. Pendant ce temps, des gens curieux s’éduquent, investissent et prennent donc un risque énorme. Il va sans dire que nous n’aurions pas trouvé qui que ce soit au chevet des détenteurs précoces de bitcoins s’il était retourné à 0 de valorisation.

Dans un deuxième temps, alors que le cours du bitcoin monte, on se plaint. En effet, certains ont vu leur risque être récompensé. Ceux qui n’ont pas pris le risque s’expriment très confortablement des années après, et hésitent entre le « J’aurais dû » et le « Ce n’est pas juste ». Ils tranchent donc avec une posture publique beaucoup plus pratique : « Bitcoin est concentré et inégalitaire ».

Surtout, à ce moment, personne ne pense à admettre son erreur et à investir soi-même. On réfléchit surtout à l’interdire parce qu’il faut absolument niveler par le bas ! « Il ne faudrait quand même pas que certains gagnent de l’argent sur un risque que j’ai refusé de prendre en me moquant à gorge déployé » pensent en réalité les contempteurs de Bitcoin. Il en va à ce moment-là de leur amour propre plutôt que d’une réelle indignation contre les inégalités : si Bitcoin confirme son adoption, alors ils seront ridicules. Il faut donc l’empêcher.

Dans un troisième temps, qui ne manquera pas de venir rapidement, on se plaindra que les étrangers sont en avance, mais on ne comprendra pas que notre auto-flagellation soit quelque chose dont les autres pays ne veulent pas. On demandera alors plus de régulation, toujours plus. Je me suis déjà également récemment exprimé là-dessus : nous aurons un super cadre mais aucun tableau à mettre dedans[39]. Evidemment, le citoyen sera perdant dans l’affaire puisqu’il sera obligé de passer par une offre étrangère, dans l’absence d’une offre locale.

Puis-je suggérer une façon assez simple de déconcentrer Bitcoin, si tant est que ce fut un problème ? En acheter soi-même. En faire acheter et détenir par la Banque de France. En faire miner par EDF, qui rentabiliserait ses installations électriques par la même occasion (en particulier ENR, cf. section suivante), et permettrait de baisser nos impôts. Eh oui, mais tout cela exige une prise de risque ! Chose que certains sont incapables de faire, malgré une certaine sécurité de l’emploi. « La critique est aisée mais l’art est difficile », comme disait Boileau.

Au-delà de tout ça, ce n’est de toute façon pas le rôle de la monnaie que de « bien » se distribuer elle-même. Pour cela, il y a le travail, le capital l’investissement, l’économie en général, ou l’Etat, pour assurer une redistribution plus équitable des richesses, selon des lois votées par des représentants du peuple. Que ce soit en euros, en dollars, ou en bitcoins. Oui l’Etat peut redistribuer des bitcoins, comme il le fait en euros. De la même façon qu’on ne peut pas accuser l’euro tout seul d’être mal réparti, on ne peut pas accuser Bitcoin de ce défaut là sans être extrêmement malhonnête intellectuellement.

Le problème n’est pas lié à l’unité de compte qui sert à mesurer la richesse, mais dans la répartition de celle-ci.

“Bitcoin détruit la planète, et ce plusieurs fois par jour même !”

Passons à présent à la critique écologique de Bitcoin : infâme gouffre à énergie, destructeur de la planète, son apparition serait responsable à elle seule de tous les problèmes de pollution.

Et cela n’est même pas une exagération de ma part : je me permets ici de rappeler à la mémoire de chacun et chacune, et de souligner le ridicule des nombreux articles datant de 2017 ou 2018, nous prédisant qu’avant 2020, Bitcoin consommerait autant d’énergie… que la planète entière[40] ! Oui, oui, vous avez bien lu ! Nous sommes en 2022, et selon ces projections avisées, Bitcoin consomme donc plus d’énergie que toute la planète. Voilà donc le sérieux des « études » citées presqu’unanimement par les médias en tous genres depuis des années. Si vous y croyez encore, je vous suggère donc de faire des stocks de bois pour vous chauffer cet hiver, car manifestement, vous n’aurez pas de chauffage !

En réalité, la plupart de ces études à charge ne comprennent absolument pas le fonctionnement de Bitcoin ni ce qu’il remplace. Un exemple parmi tant d’autres de cela réside dans le fait que Bitcoin est souvent comparé à Visa en termes de transactions par seconde, et de consommation d’énergie par transaction. Le problème, c’est que cette comparaison revient à comparer des pommes et des poires, pour deux raisons principales.

Premièrement car la consommation d’énergie de Bitcoin ne dépend pas du nombre de transactions effectuées. L’énergie que consomme le réseau ne dépend à aucun moment du nombre de transactions dans un bloc, puisqu’elle sert à sécuriser le consensus du réseau. Un bloc vide et un bloc plein peuvent consommer la même énergie.

Deuxièmement parce que Bitcoin est un système complet, ce que Visa n’est pas. En effet, Bitcoin, comme nous l’avons vu, est à la fois un système de paiement, une unité de compte, et inclut aussi une façon autonome pour chacun de créer et gérer ses propres fonds. Visa n’est que le système de paiement : enlevez les banques, enlevez l’euro ou le dollar, et Visa ne peut plus opérer.

Par conséquent, ce ratio énergie/transaction n’a strictement aucun sens.

Si l’on cherche à être un tant soit peu honnête, il faudrait alors comparer la consommation d’énergie de Bitcoin avec celle de tout le système bancaire, ainsi que de toutes les industries liées à l’extraction de l’or[41]. Allons demander à nos compatriotes Guyanais s’ils préfèrent le projet Montagne d’Or ou Bitcoin, et je doute que beaucoup hésitent.

Le problème, c’est que cette comparaison est très difficile à établir, notamment parce que le système bancaire, lui, n’est pas transparent sur ses chiffres et sa consommation, ainsi que, soit dit en passant, ses financements aux industries fossiles. L’ONG Oxfam estimait par exemple en 2020 que l’impact carbone des seules banques françaises était 8 fois supérieur à celui de la France entière[42].

Par ailleurs, l’utilisation de couches techniques supérieures (ce que Visa est à l’euro), déportant les transactions off-chain tout en en gardant une preuve synthétique sur la couche première, permet une comparaison bien plus à l’avantage de Bitcoin. En effet, grâce au Lightning Network, Bitcoin est en capacité de traiter des millions de transactions par seconde sans toucher à sa consommation d’énergie.

Malgré l’inanité des prédictions alarmistes de 2017, les mêmes sources continuent de circuler et d’irriguer l’opinion. Le fait que Digiconomist serve encore de source principale en est l’illustration parfaite. Le modèle de calcul de la consommation d’énergie de Bitcoin de cette source a réussi l’exploit de « démontrer » que la consommation d’énergie de Bitcoin avait progressé de 34% entre le 15 avril est le 29 Juin 2021, alors que la puissance de calcul disponible sur Bitcoin diminuait d’un énorme 55% (des suites de l’interdiction du minage en Chine)[43].

Tout cela, au-delà de nous alerter sur la qualité du traitement médiatique du sujet, est assez grave, dans la mesure où l’on peut considérer, à l’inverse, que Bitcoin est une chance pour la transition énergétique, et ce pour au moins deux aspects majeurs. Le premier est opérationnel, le second est systémique.

Premièrement, d’un point de vue opérationnel, le minage est une industrie qui a deux caractéristiques principales : la très forte dépendance de son modèle d’affaires aux coûts de l’électricité d’une part, et la géo-indépendance d’autre part. Concrètement, le minage peut s’effectuer partout sur la planète, sans aucune contrainte géographique : en effet, contrairement à la plupart des industries, qui nécessite de s’installer soit à côté d’un bassin de consommation, soit à côté d’un gisement de ressources naturelles, soit à côté d’une plateforme logistique (port, aéroport etc.), miner du Bitcoin ne requiert qu’une connexion Internet, même intermittente ou d’une qualité moyenne.

Les mineurs de Bitcoin utilisent donc cet énorme avantage afin d’être rentables et viables économiquement, et contrebalancer leur forte dépendance aux prix de l’électricité : ils sont extrêmement mobiles, et vont chercher l’électricité là où elle est la moins chère, partout sur la planète.

Il arrive, de manière circonstancielle, que cette électricité moins chère provienne de sources fortement carbonées. En réalité, cela est de plus en plus rare, et surtout non-structurel, et ce pour de nombreuses raisons.

En particulier, les sources d’énergie carbonées (charbon, pétrole, gaz principalement) sont pilotables, ce qui les rend beaucoup plus pratiques pour la plupart des industries et des bassins de consommation. Pour simplifier, si on monte le chauffage, on met plus de charbon dans la centrale. Les producteurs s’adaptent afin de pouvoir être rentables, et vendent leur énergie à de nombreux consommateurs, qui sont en concurrence pour l’acheter chère. Si la demande décroît, la production est ajustée à la baisse.

A l’inverse, les énergies renouvelables (ENR) sont dites non-pilotables. Concrètement, les éoliennes tournent quand il y a du vent, les panneaux solaires fonctionnent quand il y a du soleil, etc. et non quand on le souhaite. Ce qui provoque un désavantage majeur pour le système énergétique, à savoir que les ENR sont intermittentes. Ceci est illustré d’ailleurs à perfection en Allemagne depuis la décision d’arrêter le nucléaire : le pays est obligé d’installer une capacité de production en ENR bien supérieure à la consommation afin de pallier les moments de baisse de production inopinée. A l’instant où j’écris ces lignes par exemple, le solaire en Allemagne est à 8,83% de sa capacité installée (et non je n’écris même pas la nuit, il est 16h)[44].

Résultat : les ENR se retrouvent régulièrement en surproduction, c’est-à-dire qu’elles produisent de l’énergie dont personne n’a besoin, et qui est donc « perdue » (dissipée) car le stockage de l’énergie (hors barrages hydroélectriques) reste aujourd’hui quelque chose d’extrêmement compliqué et coûteux. Et tout cela ne rend pas les ENR viables économiquement, ce qui, bien évidemment, faute de subventions massives, ralentit la transition écologique. Rien qu’en Russie, par exemple, on trouverait 2000 TW de puissance hydroélectrique qui ne sont pas exploités[45]. C’est près de 35 fois la puissance du parc nucléaire français[46], de quoi alimenter environ 15 fois le réseau Bitcoin toute l’année[47] [48]. Les pertes d’énergies liées à la surproduction non-pilotable des ENR en Chine pourrait alimenter le réseau Bitcoin à elles toutes seules (cf Cambridge).

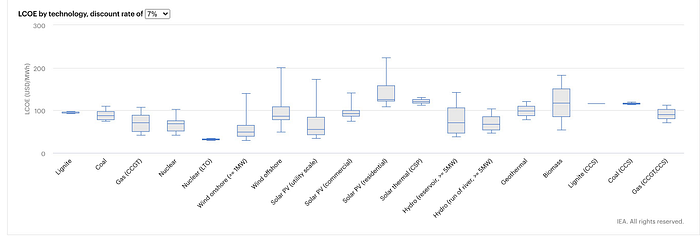

Comme le montre ce graphique de l’Agence Internationale de l’Energie, le coût des ENR est beaucoup plus variable que celui des énergies pilotables, mais peut devenir plus abordable.

Pour rendre ces ENR rentables, viables, et accélérer leur déploiement, il faudrait donc une industrie extrêmement mobile, capable de s’installer n’importe où, pour absorber les surplus d’énergie lorsqu’ils sont présents, et partir autre part lorsque le réseau électrique est développé ou lorsque ce n’est plus nécessaire.

Ça tombe bien, le minage de Bitcoin répond exactement à cette définition.

Afin de ne pas écrire un roman, je vous redirige vers les écrits et vidéos du mineur français Sébastien Gouspillou et sa société Big Block DataCenter (ici rassemblées par Découvre Bitcoin[49]), qui effectue précisément ce travail-là dans de nombreux pays (dont le récent Salvador qui souhaite profiter de ses ressources géothermiques)[50]. Au Congo, que nous avons déjà mentionné, il participe ainsi au ralentissement de la déforestation, en permettant de rentabiliser la création de centrales hydroélectriques et du réseau qui va avec, afin de substituer l’électricité au bois pour les populations locales.

Au-delà même des ENR classiques, le minage va aussi se servir de déchets pour s’alimenter. Car en effet, quoi de moins cher qu’un déchet ? A ce titre, le cas du « gas flaring » est emblématique.

Lorsque l’on extrait du pétrole à partir d’un puit, en général, on relâche d’autres hydrocarbures, comme des condensats, du gaz liquide et du gaz naturel. Faute de débouchés, ce gaz est, dans un quart des cas, littéralement brûlé sur place. En effet, le transporter coûterait trop cher, et le laisser s’évaporer serait encore pire pour l’environnement[51].

Certains mineurs ont commencé à pourvoir une solution à ce problème en se servant de ce gaz pour alimenter leurs machines de minage[52]. Selon l’université de Cambridge et l’Agence Internationale de l’énergie, il y aurait de quoi alimenter le réseau Bitcoin près de 6 fois en utilisant seulement l’énergie récupérable de ce « gas flaring »[53] [54].

Globalement, les études les plus conservatrices, comme celle de l’Université de Cambridge, qui date d’avant le bannissement du minage en Chine (où l’électricité carbonée était subventionnée et donc malheureusement intéressante pour les mineurs), donne un chiffre d’environ 40% d’ENR dans le mix énergétique des mineurs[55]. Presqu’aucune autre industrie majeure ne peut se targuer d’un tel chiffre, alors même que ce chiffre représente une estimation très basse. D’autres études établissent par exemple plutôt ce chiffre aux alentours de 75%[56].

Cependant, des esprits malhonnêtes continuent de répandre des inexactitudes et autres « fake news ». Par exemple le fait qu’à cause de ce minage, des coupures d’électricité auraient lieu dans des pays en développement. Au-delà du fait que cette assertion provient, encore une fois, de l’incompréhension de l’utilité de Bitcoin, elle est fausse. Une preuve assez simple de cela est que les coupures d’électricité que l’on attribuait au Bitcoin en Chine[57] persistent alors même que le minage y est maintenant interdit et les mineurs partis[58].

Dans le même registre des informations complètement bidon, le fameux « appel » de la Suède à bannir Bitcoin car il serait polluant[59]. Celle-là est particulièrement croustillante, d’abord car il ne s’agit pas de « la Suède », mais de l’autorité de supervision financière et de l’agence de protection de l’environnement, et ensuite, car le lendemain même, l’entreprise nationale d’électricité (Vattenfall), par la voix de Henrik Juhlin, spécialiste de la gestion de l’énergie et du réseau, venait défendre Bitcoin, en disant que grâce au minage, ils disposaient d’un excellent talon de consommation qui est « extrêmement utile pour la gestion de charge du réseau » et une bonne manière de « monétiser des surplus d’énergie qui serait autrement gâchés »[60]. Bien sûr, ce démenti public de la part des seuls dans l’affaire qui connaissent le marché de l’énergie n’a pas été autant relayé car il ne servait pas le discours général.

D’un point de vue systémique, ensuite, sauf à croire encore à la croissance verte[61], Bitcoin est bel et bien la seule monnaie qui permette de sortir d’un système économique basé sur une illusion de croissance infinie et de ressources naturelles gratuites.

A l’inverse des monnaies fiduciaires traditionnelles, basées depuis 1971 sur absolument rien si ce n’est une confiance forcée dans des institutions non démocratiques (et/ou étrangères), et dont la survie dépend de la création de dette et la croissance infinie (sans croissance, tout s’arrête), Bitcoin est rare, limité, et non manipulable. Cela crée chez les agents économiques un comportement « rationnel » complètement différent de celui induit par l’inflation habituelle : plus vous attendez et reportez votre consommation, plus vous gagnez du pouvoir d’achat. Cela conduit à une baisse de la consommation immédiate et superficielle, et favorise le comportement prévoyant sur le long terme des acteurs économiques.

D’ailleurs, de manière cocasse, si vous connaissez une personne qui a acquis du bitcoin il y a des années et a déjà effectué un achat avec une fois, la probabilité qu’il ou elle regrette cet achat est extrêmement élevée. Personnellement, le verre de vin que j’ai consommé en août 2015 vaudrait aujourd’hui plus de 1 000€ si je n’avais pas dépensé de bitcoins pour l’acquérir.

Alors bien sûr cela crée d’autres problèmes économiques majeurs, car le crédit devient compliqué et le système capitaliste aussi par là-même. C’est un débat qu’il convient d’avoir avec l’ensemble de la société. Mais d’un point de vue systémique, c’est une ineptie de qualifier Bitcoin d’antiécologique, quand on compare deux secondes avec la concurrence. Comme le rappelle Alex Gladstein de la Human Rights Foundation, le système monétaire en dollars repose sur l’existence de l’armée américaine et de monarchies du golfe persique qui s’engagent à vendre leur pétrole dans cette monnaie[62]. On a connu plus écologique.

A l’heure où des avions circulent à vide pour préserver des créneaux dans des aéroports[63] alors que l’économie est semi-confinée, je pense qu’il y a d’autres préoccupations écologiques plus importantes que de taper sur Bitcoin pour des raisons fallacieuses.

Pour aller plus loin :

- Bitcoin et les États-Unis, premier pays de minage de Bitcoin

- Les mineurs devraient être interdits selon le vice-président de l’ESMA : focus sur le POW (Bitcoin et Ethereum) et le POS

“Bitcoin a permis la blockchain, c’est ça la vraie révolution ! Longue vie aux MNBC !”

Venons-en maintenant à une autre critique lassante mais utile car elle permet d’identifier instantanément toute personne qui n’a pas travaillé le sujet : « Bitcoin, ce n’est pas bien, mais au moins grâce à Bitcoin, nous avons la blockchain. Et maintenant, nous allons pouvoir faire mieux que Bitcoin avec les Monnaies Numériques de Banque Centrale. »

Je vais essayer de rester concis pour montrer pourquoi cette affirmation est sans queue ni tête.

D’abord, si par « blockchain » on entend « chaîner des hashs cryptographiques », alors ce n’est pas Bitcoin qui a permis la blockchain, puisqu’elle existe depuis au moins 1982 avec la proposition de David Chaum « Computer Systems Established, Maintained, and Trusted by Mutually Suspicious Groups »[64]. C’est donc plutôt la blockchain qui précédait Bitcoin. Mais alors, comment se fait-il que personne ne parle de cette chose qui existe depuis 1982, mais que soudainement, depuis l’invention de Bitcoin, tout le monde en parle ?

En réalité, quand on parle de « la blockchain » qui serait révolutionnaire, c’est devenu un abus de langage pour parler des cryptomonnaies, et en particulier de Bitcoin.

Pour une raison assez simple : l’innovation majeure de Bitcoin, ce n’est pas la blockchain, comme beaucoup veulent le faire croire. C’est le consensus sans intermédiaire dans un réseau informatique, permettant de gérer et de transférer de la valeur en ligne. La blockchain est un des éléments de cette innovation, mais ce n’est pas le seul.

En réalité, l’unique nouveauté apportée par Nakamoto, c’est la rémunération des mineurs dans une unité de compte dédiée, le bitcoin. Car c’est cette incitation économique qui permet au réseau d’être indépendant, et d’aligner les intérêts rationnels et économiques des participants, en vue de construire un réseau fiable et incensurable, sans faire confiance à qui que ce soit.

Et c’est en cela que les blockchains, ou du moins celles qui apportent une véritable innovation de rupture, sont indissociables des cryptomonnaies : ces unités de compte indépendantes, et qui doivent pouvoir être générées de manière autonome, par tous, en étant le moins possible lié au monde réel, qui pourrait créer des distorsions et disparités.

Imaginez s’il fallait satisfaire tel organisme ou telle institution pour valider sa récompense en bitcoins : en plus de créer une barrière à l’entrée, cela recentraliserait tout le pouvoir dans les mains dudit organisme ou ladite institution, qui déciderait unilatéralement des règles. Le réseau serait alors recentralisé, et on en perdrait tout l’intérêt, puisqu’il deviendrait censurable.

Les mineurs minent précisément parce qu’ils ont l’assurance que les règles sont les mêmes pour tous, et qu’ils recevront bien une récompense s’ils gagnent, et que cette récompense ne verra pas sa valeur diluée d’un coup de baguette magique par une création monétaire décidée dans un bureau.

Alors, bien sûr il existe d’autres cryptomonnaies : l’ether, par exemple, de la blockchain Ethereum, permettant de construire facilement des applications financières plus complexes par rapport à Bitcoin. Cependant, il y a un point central sur lequel il est très difficile voire impossible de rattraper Bitcoin : l’incapacité à identifier son fondateur. C’est une force inouïe garantissant l’incensurabilité du réseau. En effet, sans fondateur, fondation, association, ou entreprise représentant Bitcoin, il n’y a littéralement aucune prise, aucun point d’attaque pour quiconque voudrait partir à l’assaut du réseau.

De plus, Bitcoin reste aujourd’hui la première cryptomonnaie, en termes de décentralisation, de répartition, de taille et sécurité de consensus etc. L’effet de réseau que constitue son adoption exponentielle le rend chaque année plus fort.

Bien sûr, ces caractéristiques se retrouvent à des niveaux acceptables sur Ethereum (pas forcément pour les puristes, mais je ne veux pas lancer le débat ici), mais pas sur les centaines et milliers de cryptos qui existent à côté. Ce qui démonte par là-même la rhétorique fallacieuse souvent employée par certains : « Bitcoin n’a pas de valeur, n’importe qui peut créer son propre Bitcoin quand il veut ! ». A titre de comparaison, bien qu’il existe des milliards de sites web, ça ne fait pas de Facebook ou Google quelque chose d’équivalent à un blog personnel obscur. De la même façon, ce n’est pas parce qu’il existe des milliers de cryptos qu’elles permettent la même chose que Bitcoin.

Cependant, on peut utiliser les cryptos simplement pour leurs avantages opérationnels. Je dis d’ailleurs depuis longtemps par exemple que les stablecoins sont la porte d’entrée tout indiquée pour les entreprises dans ce monde : on profite de virements internationaux rapides, peu chers, d’une désintermédiation des acteurs financiers, le tout en restant soutenu par des monnaies traditionnelles. Cependant, ces « stablecoins », tout comme leur pendant « monnaie-réelle », ne profitent pas des caractéristiques uniques de Bitcoin. Ils sont censurables, saisissables, gelables, et sujets aux politiques monétaires ou aux régulations financières.

- Pour aller plus loin : Les fondamentaux de la blockchain

Un premier point d’étape s’impose dans l’argumentation : on a vu que le slogan « blockchain not crypto » était la marque d’une personne n’ayant pas travaillé le sujet, puisqu’il suffit de comprendre le fonctionnement de la fameuse « blockchain » pour comprendre que sans cryptomonnaie intrinsèque, les blockchains perdent leur intérêt. L’existence de blockchains comme Ethereum permet par la suite de créer des actifs de tous types, des jetons, comme les stablecoins, qui peuvent servir à celles et ceux souhaitant profiter de caractéristiques opérationnelles des cryptomonnaies, sans pour autant s’y exposer trop. Toute blockchain sans crypto cependant est condamnée au mieux à ne fournir qu’un gain opérationnel marginal au prix de coûts souvent très importants (déployer une toute nouvelle infrastructure informatique, partagée dans un groupe d’acteurs aux intérêts divergents, ça a un coût énorme), au pire à n’être qu’une version bien marketée d’un tableau Excel, qui servira à faire de la pub.

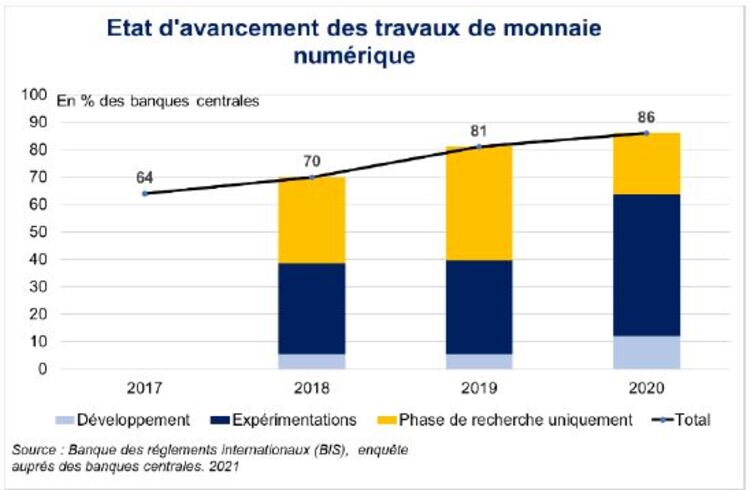

Maintenant parlons des MNBC : on nous promet que grâce à « la blockchain », nous allons pouvoir faire des Monnaies Numériques de Banque Centrale, c’est-à-dire profiter des caractéristiques de Bitcoin, mais sans le méchant Bitcoin.

Deux possibilités sont évoquées : les MNBC « de détail » (retail) ou « de gros » (wholesale).

Les MNBC de détail, dans les plus folles ambitions notamment de Christine Lagarde, permettraient à la Banque Centrale de gérer du cash en ligne, et à tout citoyen d’accéder à la monnaie de banque centrale, et non à de la monnaie commerciale. Formidable sur le papier !

Le problème, c’est que malgré le fait que ce sujet soit débattu depuis des lustres, nous n’avons toujours aucune description technique de comment fonctionnerait ce système, sachant que le seul exemple de « cash numérique » qui existe est… Bitcoin (et les autres cryptomonnaies sérieuses).

L’impasse est donc la suivante : une MNBC pour fonctionner doit, en l’état des connaissances, organiser un « consensus » similaire à celui inventé par Nakamoto, c’est-à-dire décentralisé, ouvert, public etc. Mais cette infrastructure là même empêche précisément d’exercer sur la monnaie le contrôle que les banques centrales souhaiteraient exercer.

Nous avons deux issues à cette impasse.

Soit après des années de tergiversations, l’idée d’une MNBC de détail sera abandonnée, car en plus d’être impossible techniquement, aucune banque ne se laissera court-circuiter, et probablement aucune banque centrale ne souhaitera s’improviser gestionnaire de compte. Dans ce cas, on fera une MNBC de gros, qui ne consistera au mieux qu’à optimiser la façon dont les banques commerciales s’échangent de la monnaie centrale. Pas de changement pour le citoyen, changement relatif pour les institutions financières, et je ne vois pas pourquoi on en fait autant de bruit.

Soit, et c’est plus inquiétant, l’idée n’est pas abandonnée, et on essaie à tout prix de forcer un rond dans un carré : coûte que coûte, on cherchera à permettre au citoyen d’avoir un compte à la Banque Centrale, et à gérer du « cash numérique ». Dans ce scénario, il est impossible que cela ne se fasse pas au prix des libertés individuelles, du droit à la confidentialité et à la vie privée. Nous terminerions dans un modèle à la chinoise, où le moindre pas de côté pourrait se finir en gel des avoirs.

- Pour aller plus loin : L’Euro digital de Banque Centrale Européen

Je précise : la BCE assure que les banques commerciales seront bien incluses dans le dispositif “euro digital” en cas d’émission d’une MNBC. Concrètement, elles seraient probablement en charge des contrôles KYC, de la tenue de compte et donc de la distribution de la MNBC. Pas de court-circuit, donc, bien qu’au niveau comptable les actifs apparaîtraient dans le bilan de la banque centrale et pas dans celui des établissements bancaires.

Mais quelle valeur ajoutée pour l’euro numérique, finalement ? Ne circulant pas sur blockchain publique (ex. Ethereum), ne pouvant pas être utilisé dans un écosystème interopérable, auditable, transparent et automatisable (grâce aux smart contracts), ni pour acheter tout type d’actif sous forme de token qui soit émis sur blockchain, il s’agirait finalement d’une autre version informatisée de l’euro dans un système fermé et centralisé. Seule gagnante : la BCE, qui garderait la mainmise sur la circulation de la monnaie dans une perspective d’utilisation décroissante des espèces. Et pourrait exploiter ce nouvel outil pour étoffer l’arsenal des politiques monétaires, pour le meilleur comme pour le pire.

Mais rassurez-vous, on vous dit que c’est pour « le bien » !

Eh oui, un des arguments principaux de M. Dufrêne contre le Bitcoin, c’est qu’il permettrait, je cite, « l’indépendance des Banques Centrales plus plus ! », « On ne peut pas créer de la monnaie de manière démocratique pour la transition écologique ».

Il y a un nombre incalculable de problèmes avec ces assertions.

Premièrement car il n’y a précisément pas de banque centrale dans le système Bitcoin, elle n’est donc pas a fortiori « indépendante plus plus ».

Deuxièmement car la monnaie est déjà créée à l’heure actuelle pour la transition écologique en partie, puisque la BCE rachète la dette des Etats. Ça n’a pas spécialement accéléré la transition écologique.

Troisièmement, c’est cocasse de vouloir interdire le Bitcoin et le minage, alors même qu’il finance précisément la transition écologique et les ENR, pour le substituer par de la planche à billet. Subventions et création monétaire semblent être le mécanisme économique unique et ultime pour certains.

Mais surtout car M. Dufrêne n’a aucune idée de ce que déciderait la « démocratie » si on la laissait jouer à volonté avec la création monétaire. C’est malheureusement lui, et non « le peuple », qui met l’écologie au sommet de ses priorités. La dernière fois qu’on a demandé aux français, le pouvoir d’achat, la santé, l’immigration ou encore la sécurité et la lutte contre le terrorisme arrivaient avant dans leur liste des priorités[65]. Alors qu’est-ce qu’on fait ? On utilise la planche à billets pour financer l’armée, la surveillance, la cybersécurité, la recherche pharmaceutique ? On s’arrête où ?

On n’en sait rien. Et c’est une boîte de Pandore qu’il vaut mieux ne pas ouvrir, au risque de tomber dans l’hyperinflation dont personne ne veut.

En réalité, et en conclusion, M. Dufrêne confond deux assertions : « Bitcoin n’est pas une monnaie » et « Je ne souhaite pas que Bitcoin soit utilisé comme une monnaie ».

La première assertion est aujourd’hui en réalité indéfendable, ne serait-ce que parce que c’est une monnaie légale dans un pays du monde (El Salvador). .

La seconde s’argumente, bien que je ne sois pas d’accord avec, et qu’il semble vain d’interdire l’usage de Bitcoin, comme il est vain d’interdire Internet (sauf à terminer « à la chinoise »).

Mais tout le monde gagnerait à ce que le débat se situe au bon niveau. Histoire qu’on arrête de perdre du temps sur des questions inutiles, pendant que d’autres pays nous refont le coup d’Internet.

- Pour aller plus loin : Le Bilan Crypto de l’année 2021

[1] « Le bitcoin devient un danger pour le système monétaire et financier et pour les citoyens »

[2] El Salvador Bitcoin move could cost Western Union 400 million a year

[3] “We just had the awful realization that we were sitting on top of a $500 million ice cube that’s melting.” Michael Saylor, CEO MicroStrategy

[4] Inflation mensuelle annualisée USA

[5] Zone euro : l’inflation atteint 5 % en décembre, son plus haut niveau en vingt-cinq ans

[6] Fed’s Powell : Good time to retire “transitory” description for inflation

[7] Christine Lagarde says EU inflation a passing ‘hump’ and 2022 rate rise ‘very unlikely’

[9] World Bank : Data on Financial Inclusion

[10] Turkish lira is now more volatile than Bitcoin

[11] Turkish central bank cuts rates, sending lira to record low

[12] Comment Bitcoin change la vie des gens au Congo

[13] Skybridge Bitcoin Fund L.P., 2020

[14] Opinion | Bitcoin Has Saved My Family — The New York Times (nytimes.com)

[16] Inside Afghanistan’s cryptocurrency underground as the country plunges into turmoil

[17] How Bitcoin helps afghan girls achieve financial freedom

[18] Faire un don en bitcoins à l’UNICEF

[19]Bitcoin is protecting human rights around the world

[20] Rapport annuel de la Human Rights Foundation

[21] Edward Snowden Reveals He Used Bitcoin To Leak NSA Documents Nearly 10 Years Ago

[22] Wikileaks Gathers $37M in BTC Since 2010 — Over $400K Sent After Julian Assange’s Arrest

[24] Alstom : la France vendue à la découpe ?

[25] Amende BNP : si vous avez raté un épisode

[26] Bitcoin is at a tipping point and could become ‘currency of choice’ for global trade, Citi claims

[28] Shredded Banksy Artwork Sold For Record $24.5 Million

[29] Catalogue de cotation des timbres de France Yvert et Tellier 2022 : l’optimisme est de rigueur

[30] On rappellera qu’en France, depuis la loi PACTE, les fonds d’assurance-vie ont le droit d’acheter du bitcoin

[31] The Norwegian Oil Fund Now Owns Almost 600 bitcoins

[32] Adresse Ethereum du smart contract du WBTC

[33] Blockchain.info lien vers l’adresse

[34] Nearly 4 million bitcoins lost forever

[35] Crypto Crime Trends for 2022: Illicit Transaction Activity Reaches All-Time High in Value, All-Time Low in Share of All Cryptocurrency Activity

[36] The cost of ransomware attacks worldwide will go beyond $265 billion in the next decade

[37] FOVI, Arnaque au président, chiffres et actions

[38] 26 Milliardaires possèdent autant d’argent que la moitié la plus pauvre de l’humanité

[39] Hara-Kiri — Bal tragique à Bercy, 1 mort

[40] Bitcoin Mining on Track to Consume All of the World’s Energy by 2020

[41] La NASA révèle les ravages de l’orpaillage au Pérou

[42] Le Bilan CO2 désastreux des grandes banques françaises épinglé par Oxfam

[43] We need to talk about the not science behind Digiconomist

[45] BFM Business — “Transition verte” en Russie

[46] Ibidem

[47] Ibidem

[48] Cambridge Bitcoin Electricity consumption : 15 fois en se basant sur le chiffre de 120 TWh par an.

[49] Découvre Bitcoin — Ecologie

[50] El Salvador has just started mining bitcoin using the energy from volcanoes

[51] Putting gas flaring in the spotlight

[52] Oil Drillers and Bitcoin miners bond over natural gas

[53] Cambridge Bitcoin Electricity Consumption Index

[54] Putting gas flaring in the spotlight

[55] Global Cryptoasset Benchmark — Cambridge Center for Alternative Finance

[56] The Bitcoin Mining Network — Trends, average creation costs, electricity consumption & sources

[57] Dry Season offensive against China bitcoin miners

[58] China’s power cuts widen amid shortages and climate push

[59] Bad news for Bitcoin: Sweden wants the EU to ban mining

[61] Pourquoi la croissance verte n’existe pas

[62] The hidden Costs of the Petrodollar

[63] La compagnie Lufthansa devra effectuer 18 000 vols presque à vide pour conserver ses créneaux

[64] On the Origins and Variations of Blockchain Technologies