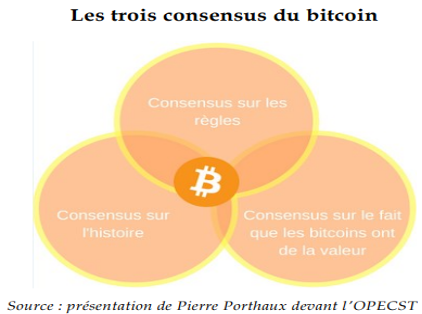

Le Bitcoin est un type de monnaie numérique décentralisée qui permet des transactions sécurisées sans l’intervention de tiers tels que les banques. Plus encore, c’est la première cryptomonnaie créée, il y a treize ans et développée par le célèbre développeur Hal Finney. Bien que certains puissent voir le Bitcoin comme une solution pour l’Afrique en raison de son potentiel à réduire les coûts de transaction et à offrir des options de paiement plus accessible en raison de la faiblesse des systèmes bancaires africains, il y a également des inconvénients et des risques à prendre en compte. Par ailleurs, lorsque l’on parle de la faiblesse du système bancaire en Afrique, il est important d’en maîtriser la portée afin de mieux comprendre la situation des pays africains et ainsi, trancher sur la question avec objectivité.

Les avantages et inconvénients à l’utilisation du Bitcoin

Tout d’abord, l’utilisation du Bitcoin en Afrique pourrait offrir des avantages en matière de coûts de transaction, en particulier pour les personnes n’ayant pas accès aux services bancaires traditionnels, c’est un fait. Aujourd’hui, les systèmes bancaires sont peu développés et le Bitcoin pourrait également offrir une solution aux problèmes de change en Afrique, car il peut être échangé facilement dans le monde entier.

Cependant, il y a également des risques à prendre en compte, tout aussi important. Tout d’abord, le Bitcoin est une monnaie très volatile, ce qui signifie que sa valeur peut fluctuer considérablement en peu de temps. Cela rend difficile pour les personnes, notamment les entrepreneurs et les sociétés, de planifier à l’avance ou de budgétiser avec précision.

De plus, il y a des préoccupations en matière de réglementation et de sécurité. Comme le Bitcoin est une monnaie décentralisée, il n’est pas réglementé par les gouvernements ou la CEDEAO. Cela peut être un avantage pour certains, mais cela peut également transformer le Bitcoin comme un véhicule propice aux fraudes et à la corruption.

Enfin, l’utilisation du Bitcoin peut également poser des problèmes au regard des lois fiscales et desservir les pays en encourageant la fraude fiscale et les non-déclarations de revenus. Comme il est difficile de tracer les transactions en Bitcoin, il peut être plus facile pour les criminels de blanchir de l’argent ou aux entrepreneurs et sociétés d’éviter de payer des impôts.

Voilà tous les pour et contre majeurs que l’on pourrait détailler concernant l’adoption ou non du Bitcoin (aller plus loin). Néanmoins, cet argumentaire ne prend pas en compte les spécificités de chaque pays et plus particulièrement ceux d’Afrique subsaharienne.

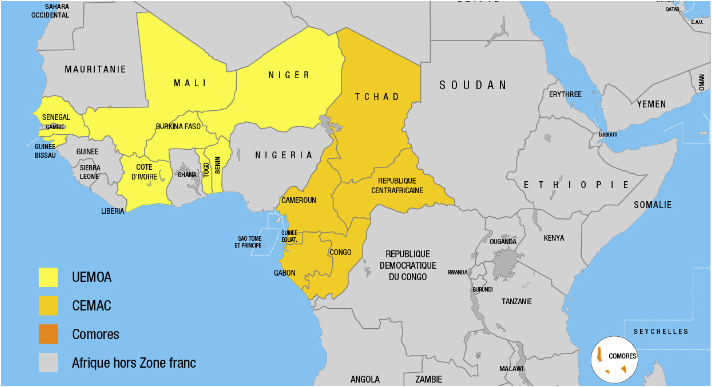

On dit que le Bitcoin pourrait être une alternative face à une faiblesse bancarisation en Afrique mais sommes-nous certain que le Bitcoin répond à cette problématique ? Que se cache-t-il derrière ? C’est ce que nous allons aborder dans la partie suivante en prenant le cas des pays d’Afrique et tout particulièrement des pays de l’Union Économique et Monétaire Ouest Africaine (UEMO), de la Communauté Économique et Monétaire de l’Afrique Centrale (CEMAC) qui regroupe à eux deux, 14 pays de l’Afrique subsaharienne plus les Comores, les ex-colonies françaises, représentés ci-dessous.

Taux de bancarisation et FCFA

Selon les données de la Banque Mondiale pour 2020, le taux de bancarisation en Afrique subsaharienne était d’environ 21%, contre une moyenne mondiale de 62%. Concernant l’UEMOA et la CEMAC. Le taux de bancarisation en 2017 dans la zone CEMAC était d’environ 7,3%, tandis que dans la zone UEMOA, il était de 16,6%, selon la Banque Mondiale.

Le taux de bancarisation est moyennement plus faible que le taux de bancarisation moyen en Afrique subsaharienne. Voici le taux de bancarisation des pays considérés plus avancés :

Selon la Banque des États de l’Afrique Centrale (BEAC), le taux de bancarisation est de :

- 17,5% en 2020 au Cameroun

- 15,6% en 2019 en Côte d’Ivoire

- 4,7% en 2019 en République centrafricaine.

- 22,6% en 2019 au Sénégal

Ainsi, une grande majorité de la population africaine, habitant dans ces deux zones, n’a pas accès aux services financiers formels tels que les comptes bancaires, les prêts et les cartes de crédit.

Les raisons de cette faible bancarisation sont multiples et complexes, mais elles incluent des facteurs tels que la pauvreté, la faible éducation financière, la méfiance à l’égard des institutions financières, les coûts élevés des services financiers et les contraintes réglementaires. En somme, des raisons économiques et monétaires qui nous amènent à explorer le fonctionnement monétaire de la monnaie dans chacune des régions et aux Comores : le FCFA.

Principe et fonctionnement du FCFA

La mise en commun des réserves de change est l’un des quatre principes qui encadre le FCFA avec la garantie de convertibilité du trésor français, la parité fixe avec l’euro et la liberté de transfert de fonds de la France en zone CFA et inversement.

Le FCFA de la région UEMOA est différent de la région CEMAC et des Comores, ainsi on a le XOF pour la UEMOA, le XAF pour la CEMAC et KMF pour les Comores. Le franc CFA (XAF) est la monnaie unique utilisée dans la région CEMAC (Communauté économique et monétaire de l’Afrique centrale), qui est composée de six pays : le Cameroun, la République centrafricaine, le Congo, le Gabon, la Guinée équatoriale et le Tchad.

Des réserves obligatoires 15 à 50 fois plus élevés que la moyenne des pays du monde

Pour les deux régions et les Comores, un système de couverture consistant en la mise en réserve obligatoire d’un pourcentage de devises a été mis en place avec pour objectif de garantir “la stabilité de la monnaie et de protéger les réserves de change de la zone” et le pourcentage de réserve obligatoire est très élevé et diffère d’une région à l’autre.

En ce qui concerne le pourcentage de devises qui est conservé pour la libre convertibilité de la monnaie, la Banque des États de l’Afrique centrale (BEAC), qui est la banque centrale de la zone CEMAC, est régie par un système de couverture des avoirs extérieurs nets qui implique la détention d’une réserve minimale de 20% des dépôts des banques commerciales auprès de la BEAC. Tandis que la Banque Centrale des États de l’Afrique de l’Ouest (BCEAO), qui est la banque centrale de la zone UEMOA, est régie par un système de couverture des avoirs extérieurs nets qui implique la détention d’une réserve minimale de 50% des dépôts des banques commerciales auprès de la BCEAO. Aux Comores, nous avons la Banque Centrale des Comores (BCC), composés de 8 membres dont la moitié est déterminée par le gouvernement français, qui impose un dépôt obligatoire de 15% (source). Cela signifie que si une banque accorde un crédit de 1000 €, elle doit alors déposer 200 € à la BCE en zone CEMAC, 500 euros en zone UEMOA et 150 euros aux Comores tandis que le niveau de réserve obligatoire est de 1,5% en Zone-euro et de 1% en moyenne dans le reste du monde. Probablement, la raison pour laquelle le financement des entreprises peine à se développer. En outre, des réserves de changes constituent un gage de sécurité or, même si ces pays d’Afrique empruntent moins que le reste du monde (en savoir plus), ils sont soumis à des taux relativement importants et n’ont cessé de subir des politiques d’austérités imposées par ces institutions financières. Où sont passées ces devises ?

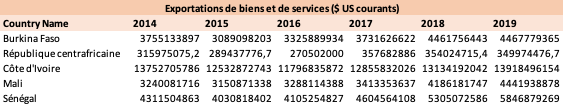

Sur la base du tableau ci-dessous, rien que sur la période 2014-2019, le Burkina Faso aurait accumulé plus de 6,849 Mds de dollars, la République centrafricaine aurait accumulé plus de 581,279 millions de dollars, la Côte d’Ivoire, 29,913 Mds de dollars, le Mali, 6,516 Mds et le Sénégal, 8,461 Mds.

Rappelons que le taux des réserves de change obligatoire était plus élevé il y peu. On est passé d’un pourcentage obligatoire de 100% à 65% dans les années 1970 à un taux de 65 % à 50 % en 2005.

La libre convertibilité de la monnaie : une terminologie trompeuse

Le taux de conversion du franc CFA en Euro est fixe et appliqué dans les deux zones monétaires d’Afrique de l’Ouest et d’Afrique Centrale où il est utilisé. Cela signifie qu’en principe, les banques, les autres institutions financières et les particuliers ont la possibilité de convertir automatiquement les sommes en francs CFA en Euro en utilisant le taux de change fixé par la Banque Centrale.

Cependant, il convient de noter que la disponibilité des devises étrangères, y compris l’Euro, peut être limitée dans certains cas.

Par exemple, des restrictions peuvent être mises en place pour limiter les sorties de devises étrangères, ou les banques peuvent avoir des contraintes de liquidité qui limitent leur capacité à fournir des devises étrangères. En outre, les coûts de conversion de la monnaie peuvent varier en fonction des commissions et des frais appliqués par les institutions financières, ce qui peut affecte le taux de conversion effectif pour les utilisateurs. En l’occurrence, ces pays d’Afrique sont conditionnés par Paris et soumis aux conjonctures économiques de la France (on développe ce point dans la partie suivante).

La Parité fixe source de tranquillité mais aussi de rigidité

Le taux de conversion du CFA en zone CEMAC et UEMOA en euro est fixe et a été établi en 1999 à 1 euro = 655,957 francs CFA. Ce qui est pratique et facilite grandement les projections lorsqu’arrive le moment de convertir ses euros en CFA et ses CFA en euro. En effet, ça évite des interventions répétées sur le marché des devises (ou s’échange les monnaies) afin d’ajuster le prix de sa devise.

Néanmoins, une monnaie à taux fixe présente plusieurs inconvénients de taille : une perte de flexibilité, de l’inflation et une perte de souveraineté monétaire.

En effet, lorsqu’une monnaie a un taux de change fixe, elle perd sa capacité à s’ajuster en fonction des fluctuations du marché. Les ajustements en matière de politique monétaire ne peuvent plus se faire. Dans le cas des pays de la zone CFA, la politique monétaire n’est ni aux mains du gouvernement ni de leur banque centrale dans la mesure où, c’est Paris qui oriente les décisions et centralise les réserves de change au Trésor français et bientôt, les politiques monétaires seront menées depuis la BEAC et les réserves obligatoires seront stockées à la banque de France si ce n’est pas déjà fait.

Si une monnaie est maintenue à taux fixe, elle peut provoquer de l’inflation. Si une devise se déprécie par rapport à la monnaie à taux fixe, les prix des produits importés augmenteront, ce qui peut entraîner une inflation plus élevée dans le pays… Le CFA a subi trois dévaluations majeures et douloureuses en 1969, en 1994 et récemment en 2021 avec la baisse de l’euro de 14%. Cette baisse a conduit à une dévaluation d’autant de pourcent du CFA puisque ces pays sont à parité fixe avec l’euros. Avec cette dernière dévaluation, on a donc une hausse du prix des importations; couplé au conflit en Ukraine, le coût des importations a augmenté et explose en 2022 pour les huiles et les graisses végétales et animales (en savoir plus). Par ailleurs, il y a encore quelques années, ces pays enregistraient des taux de croissance de l’ordre de 7% à 9% jusqu’en 2019. Ces taux indiquent une surchauffe économique créée par les investissements étrangers (IDE…) encouragés par les vagues de dévaluation successives.

Lorsqu’un pays adopte une monnaie à taux fixe, il perd une partie de sa souveraineté monétaire, car il ne peut plus contrôler complètement sa politique monétaire. Au vu des principes et du fonctionnement de CFA, on constate une absence totale de souveraineté monétaire dans ces pays d’Afrique.

Un commerce extérieur prospère pour tous sauf pour les africains ?

Tous les pays ont principalement des échanges avec l’extérieur de la zone CFA, pourtant une monnaie commune permet en principe de favoriser les échanges, mais il n’en est rien. Loin de les favoriser, le système de CFA isole les pays de l’UEMOA, de la CEMAC et les Comores. En effet, un Camerounain avec son CFA ne peut pas échanger avec un Ivoirien ou un Sénégalais car 1 FCFA (XOF) de l’UEMOA, 1 FCFA (XAF) de la CEMAC et 1 FCFA (KMF) des Comores n’ont aucune équivalence. De plus, les entrepreneurs africains, souhaitant acheter des machines à l’étranger ou réaliser du commerce à l’extérieur dépendent non seulement de la conjoncture économique de la France mais également de critères relevant de décisions totalement arbitraires,de toute évidence, imposés par le Trésor français.

Nous avons eu l’occasion d’échanger avec trois entrepreneurs, deux de la zone UEMOA et un entrepreneur de la zone CEMAC, dont nous ne citerons pas les noms pour des raisons évidentes. Ces trois entrepreneurs que l’on nommera X, Y et Z, nous ont confié leurs difficultés à convertir des FCFA en Euro lorsque le montant était relativement élevé, de l’ordre de 80 000 euros en moyenne (l’équivalent de 60 000 euros pour Y, de 80 000 euros pour Z et de 100 000 euros pour X). Chacun souhaitait convertir ses FCFA acquis via leur commerce afin d’acheter du matériel à l’étranger pour développer leur entreprise mais tous se sont vus refuser la conversion. X a réussi à convertir son argent en euros grâce à des réseaux privés et en 3 fois. L’entreprise de Monsieur Y a été fragilisée et Monsieur Z a réussi à acheter leur matériel après des mois d’attente (1 mois pour Monsieur Z et 3 mois environ pour Monsieur X). Par ailleurs, Monsieur X qui travaille à l’export nous a confié qu’il était impossible d’ouvrir un compte en devise. Or, le commerce international se fait généralement en dollars. Ainsi, Monsieur X nous a confié qu’il avait perdu quelques marchés à cause de cela. Il a dû trouver des solutions afin d’éviter “le piège” dans lequel le FCFA plonge les entrepreneurs. Nous lui avons alors demandé s’il avait un compte multidevise, Monsieur X nous a répondu qu’il était impossible d’en ouvrir un dans la région UEMO et CEMAC mais qu’il avait effectivement un compte multidevise aujourd’hui et en effet, aujourd’hui, il est impossible d’ouvrir un compte multidevise en zone CFA. Les banques agissent selon les directives des Banques Centrales qui agissent selon la politique monétaire menée.

Conclusion

Le FCFA est la monnaie utilisée par de nombreux pays d’Afrique de l’Ouest et d’Afrique centrale, qui sont membres de la zone franc. Bien que le FCFA ait apporté une certaine stabilité monétaire à ces pays, son utilisation présente donc des désavantages, notamment :

Le FCFA est la monnaie utilisée par de nombreux pays d’Afrique de l’Ouest et d’Afrique centrale, qui sont membres de la zone franc. Bien que le FCFA ait apporté une certaine tranquillité monétaire à ces pays dans la gestion de la politique monétaire, son utilisation présente des sérieux désavantages, notamment :

La faiblesse des échanges intracommunautaires : la zone franc est composée de pays ayant des économies très diverses, ce qui peut entraîner une faible intégration économique régionale. La zone franc n’a pas favorisé les échanges commerciaux entre les pays membres, qui ont plutôt été encouragés à commercer avec les pays extérieurs à la zone. Cette faiblesse des échanges intracommunautaires contribue à la dépendance accrue à l’égard des marchés extérieurs.

Le FCFA est lié à l’euro, ce qui signifie que les taux de change ne sont pas décidés par les pays membres eux-mêmes. Les économies de certains pays membres peuvent être très différentes de celle de la France, avec laquelle le FCFA est indexé. Le FCFA détruit la compétitivité prix de ces pays. En effet, comme on l’a vu, des dévaluations arbitraires ont entraîné la hausse des coûts d’importation dans un contexte où ces marchés sont déjà très dépendants de l’extérieur, comme susmentionnés. La dévaluation encourage également les IDE (investissements directs étrangers) notamment favorisés pour la France (Cf. Principe et fonctionnement du FCFA) ce qui crée une croissance artificielle avec une forte inflation qui place inéluctablement les populations dans une précarité.

L’utilisation du FCFA conduit à un sous-financement endémique, car les pays membres ne peuvent pas imprimer de la monnaie pour financer leurs projets d’investissement. Les pays membres sont également limités dans leur capacité à emprunter sur les marchés internationaux, car leur monnaie est considérée comme étant liée à l’euro.

Le FCFA est géré à travers la Banque Centrale des États de l’Afrique de l’Ouest (BCEAO) et la Banque des États de l’Afrique Centrale (BEAC), qui sont toutes deux basées en France. De toute évidence, cette situation limite la capacité des pays membres à gérer leur propre politique monétaire en fonction de leurs besoins économiques spécifiques que ce soit de manière contrainte ou voulue ?

Dans tous les cas, le bilan est sans équivoque, les politiques monétaires inadaptées car elles sont conçues pour répondre aux besoins de l’ensemble de la zone franc, qui est très hétérogène sont inefficaces et contre-productives.

Le FCFA en région UEMOA, CEMAC et aux Comores

Le franc CFA est une monnaie émise par la Banque des États de l’Afrique centrale (BEAC), qui est la banque centrale de la zone CEMAC. La BEAC est responsable de la politique monétaire, de la réglementation bancaire et de la supervision du système bancaire dans les pays membres. La Banque Centrale des Etats de l’Afrique de l’Ouest (BCAO) et la Banque Centrales des Comores, remplissent le même rôle pour l’UEMOA et les Comores respectivement.

Le franc CFA est arrimé à l’euro à un taux fixe, et est donc considéré comme une monnaie “stable et convertible”. Les réserves de change des pays membres sont gérées de manière centralisée par la BEAC, la BCAO et la Banque Centrale des Comores qui détiennent la majorité des réserves de change de chaque pays membre.

En tant que monnaie commune, le franc CFA est utilisé pour les échanges commerciaux entre les pays de la zone CEMAC.

Cependant, le fonctionnement du franc CFA a fait l’objet de critiques et de débats, en particulier en ce qui concerne son impact sur le développement économique de la région et la souveraineté monétaire des pays membres qui méritent d’être développé.

Parmi les nombreuses critiques, on peut citer l’ouvrage de grande envergure intitulé “l’empire qui ne veut pas mourir – une histoire de la Francafrique” – Partie III : la laisse monétaire : contestation et consolidation du système CFA coécrit par Ndongo Samba et Fanny Pigeaud et dans lequel, les deux auteurs susmentionnés montrent via une analyse historique de la monnaie, la machination mise en œuvre afin de déposséder totalement ces pays de leur souveraineté monétaire de ces pays via le FCFA. Le constat est sans appel. Les auteurs conclus sans équivoque en citant Joseph Tchundjang Pouemi, économiste camerounais auteur du livre “Monnaie, servitude et liberté” dans lequel il dénonce la sinistre réalité derrière le FCFA :

En 1980, Joseph Tuchundjang Pouemi, brillant économiste camerounais démissionnaire du Fonds monétaire international (FMI) , fait le constat amer dans son livre “Monnaie, servitude et liberté” (…) “La France est, en effet, le seul pays au monde à avoir réussi l’extraordinaire exploit de faire circuler sa monnaie, et rien que sa monnaie dans des pays politiquement libres” (…) si la France a pu imposer l’utilisation de sa monnaie à ses anciennes colonies, c’est bien parce qu’elle ne leur a jamais permis de gagner une réelle autonomie politique. Même rendue invisible, la laisse monétaire continue d’être un obstacle majeur à l’autodétermination des peuples africains.

Source : Partie III : la laisse monétaire : contestation et consolidation du système CFA coécrit par Ndongo Samba et Fanny Pigeaud

En décembre 2017, les pays de la CEDEAO (la Communauté économique des États de l’Afrique de l’Ouest), ont annoncé leur intention de remplacer le franc CFA par une nouvelle monnaie commune appelée l’Eco. La CEDEAO regroupe les pays de la région UEMOA, la ZMAO (Zone monétaire d’Afrique de l’Ouest) comptant six pays et autant de monnaies : le cédi au Ghana, le dalasi en Gambie, le dollar libérien au Liberia, le franc guinéen en Guinée, la Sierra Leone et le naira au Nigeria. Plus, l’Escudo cap-verdien à parité fixe avec l’escudo portugais au Cap Vert qui n’appartient à aucune des deux zones.

En 2020, seule la région UEMOA se décide à adopter l’eco sous l’impulsion de Alassane D. Ouattara, président de la Côte d’Ivoire. Une déclaration officielle est faite par ce dernier en présence d’Emmanuel Macron, le but étant de conserver la parité fixe avec l’eco et la garantie de convertibilité donnée par la France. Cette transition n’a pas encore été mise en œuvre et soulève des interrogations concernant le bien-fondé du fonctionnement de cette nouvelle monnaie, jugée pas si nouvelle et trompeuse par plusieurs spécialistes panafricains.

Nous avons effectivement été surpris de voir la teneur des trois changements majeurs évoqués par le président de la Côte d’Ivoire.

Dans cette conférence du 23 janvier 2020, Alassane Ouattara énonce comme changements majeurs le changement de nom de la monnaie, le transférer des devises étrangères à la Banque centrale et non plus au Trésor Français dont une partie pourra ensuite être placée auprès de la banque d’Angleterre ou de la Banque de France souligne le président de la Côte d’Ivoire; la suppression des sièges réservés aux Français au conseil d’administration de la Banque centrale, avec droit de veto, au comité de politique de la Banque centrale et à la commission bancaire et la mise en place d’une banque centrale commune.

Précisément, le FCFA deviendra l’Eco, mais le changement de nom s’apparente davantage à un changement de forme que fond et nous renvoie étonnamment à l’Ecu, une monnaie française créée au Moyen Âge, d’abord en or puis en argent. En outre, ce discours nous confirme que les pays de l’UEMOA n’ont pas de banque centrale nationale et donc aucun moyens d’accumuler des réserves de devises et d’or et ils n’ont pas la main mise sur leurs devises étrangères depuis la création du FCFA en 1945. Cela confirme aussi que les pays de l’UEMOA et de la CEMAC ont une banque centrale commune, la BCAO et la BEAC dont les deux sièges sont à Paris.

Par ailleurs, on constate aussi que des sièges sont réservés aux Français au conseil d’administration de la Banque centrale, au comité de politique de la Banque centrale et à la commission bancaire, encore aujourd’hui… Puisque la mise en œuvre de cette nouvelle organisation n’est pas encore effective. Des éléments très étonnants lorsque l’on sait que même au sein de la Zone euro, les 20 pays membres ont tous conservé leurs propres banques centrales afin d’y mener des politiques monétaires appropriées et gérer leurs devises étrangères.

En l’occurrence, dans le cas en présence, le discours donné par Alassane Ouattara confirme que la politique monétaire de l’UEMOA, de la CEMAC et des Comores est menée par la France depuis ses débuts en 1945.

Dès 1962, l’ancien président du Mali, Mobido Keita dénonçait la gestion de la politique monétaire par Paris, le contrôle des réserves de change et l’astreinte à des règles fixes en matière de commerce extérieur de budgétaires au niveau des pays et les avis contraires s’entremêlaient sur la question de la Francafrique. Certains dénonçaient la Francafrique, d’autres martelaient qu’elle n’existait plus jusqu’à ce que la question soit bel et bien entérinée vers la fin du mandat de Nicholas Sarkozy. En 2013, la Francafrique n’existe plus dans l’opinion publique malgré des soupçons suite à l’intervention française au Mali et en Centrafrique et pourtant, ce discours nous démontre tout le contraire.

Les pays d’Afrique de la zone CFA ont d’importantes ressources exportées alors que ce sont les pays qui produisent le moins de richesse au niveau mondial. Dans ce cas de figure, malgré des ajustements, par-ci et là (que l’on peut également constater depuis 1945), il est évident que l’utilisation du Bitcoin ne peut être qu’une solution pansement face aux solutions à apporter à la faiblesse des échanges entre pays, la compétitivité prix en berne, le sous-financement chronique et à la politique monétaire inadaptée qui place ces pays dans une économie fermée et enclavée. Ces questions de premier ordre s’imposent à tous les pays à l’exception du Mali et du Burkina Faso, qui s’orientent vers une rupture définitive sortir après les coups d’Etats opérés dans chacun de ces pays. Le 25 mai 2021, le colonel Assimi Goïta déposa Bah N’Daw président de la Transition prend la tête de la présidence au Mali. Le 30 septembre 2022, c’est le militaire Ibrahim Traoré qui assure la transition à la tête du Burkina Faso.

Rappelons qu’à ce jour, il n’existe aucun milliardaire en dollars en Afrique subsaharienne francophone. La fortune des plus riches africains, made in Africa, d’Afrique subsaharienne en francophonie n’atteint pas le milliard de dollars (source).