Parmi les nombreuses propositions de loi cryptographique en matière de lutte contre le blanchiment de capitaux et le financement du terrorisme (LAB/CFT) qui seront proposées au Parlement européen ; une proposition de loi visant à imposer, aux plateformes d’échanges européennes, d’avoir l’ensemble des informations sur les personnes impliquées dans une transaction cryptographique sera faite. Une série de mesures sont d’ores et déjà en cours. Pour uniformiser le secteur au niveau Européen, on a la réglementation MiCA (en savoir plus). Mais cette énième proposition est-elle pertinente ?

Un secteur en plan essor

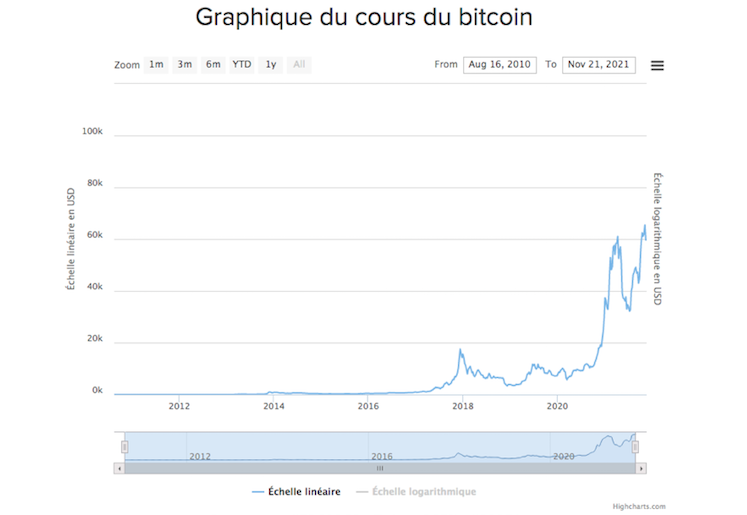

Depuis le début de la crise sanitaire, le secteur cryptographique connaît un réel essor. Alors que la plupart des économies tournaient au ralenti, les investissements dans le Bitcoin et dans les cryptomonnaies ont augmenté. Des milliers de milliards ont été échangés sur les plateformes crypto, les volumes ont dépassé les 15.000 milliards de dollars, d’après un rapport de The Block Research.

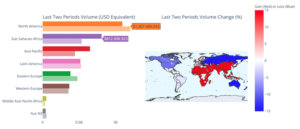

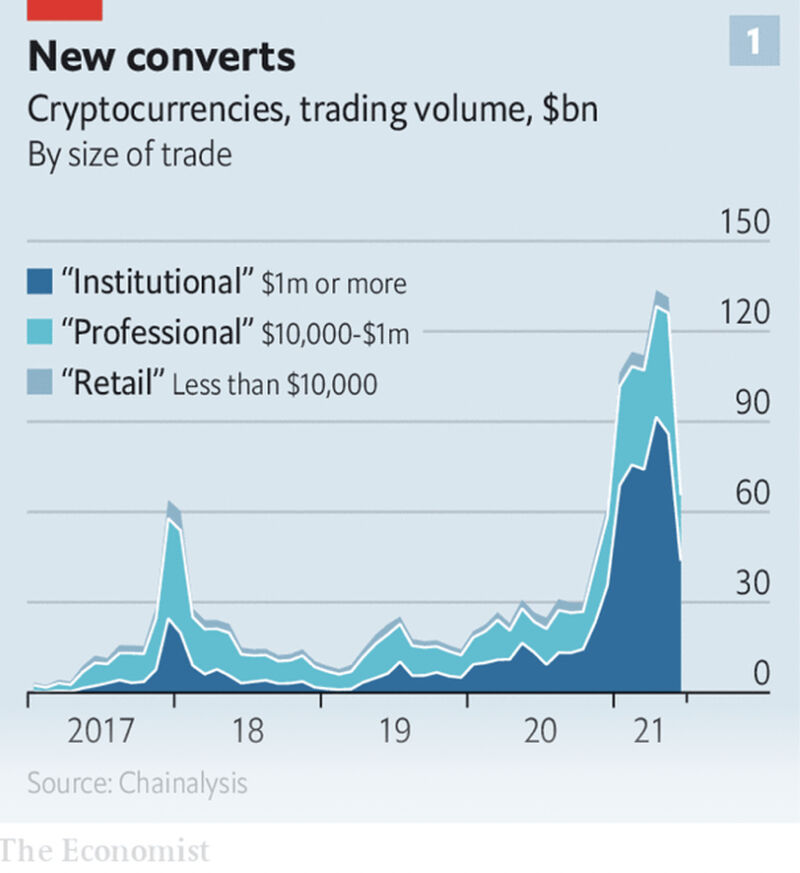

Selon l’analyse ci-dessous, réalisée par Chainalysis pour The Economist, le trading sur le marché cryptographique a augmenté, que ce soit pour les institutionnels, les professionnels ou les particuliers. En dollars, les volumes d’échange ont été multipliés par 100. On est passé de quelques bn mi-2020 à des centaines de bn à la mi-2021.

Aujourd’hui, la valorisation totale des cryptomonnaies représente 2500 milliards de dollars alors qu’en janvier, cette valorisation totale était de 1000 milliards de dollars. La “Market Cap globale (l’équivalent de la “capitalisation boursière” sur les marchés traditionnels) a ainsi été multipliée par 2,5 au cours de l’année 2021.

Une proposition de loi qui fait écho à des éléments intrinsèques à la technologie

Comme énoncé dans le communiqué de presse,

“L’objectif de la proposition est d’introduire une obligation pour les fournisseurs de services d’actifs cryptographiques de collecter et de rendre accessibles des informations complètes sur l’expéditeur et le bénéficiaire des transferts d’actifs virtuels ou cryptographiques qu’ils exploitent”… “en introduisant des exigences pour les transferts de crypto-actifs entre les fournisseurs de services de crypto-actifs et les portefeuilles non hébergés. On exige également que “l’ensemble complet des informations sur l’expéditeur accompagne le transfert d’actifs cryptographiques, quel que soit le montant de la transaction.” Le but étant “d’assurer la traçabilité des transferts de crypto-actifs, afin de pouvoir mieux identifier d’éventuelles transactions suspectes et si nécessaire les bloqués”.

Actuellement les transactions sont par essence traçables sur la blockchain (en savoir plus). Les améliorations continuent, la résilience et la proactivité des protocoles face aux failles de sécurités, conduisent à un système désormais prometteur.

En France, des dispositifs du règlement PSAN prévoient déjà la mise en place de contrôles en interne, permettant de détecter des opérations frauduleuses et la mise en place de procédures permettant d’identifier “les relations d’affaires” et “les clients occasionnels”, notamment pour les activités de change.

Par ailleurs, il existe des sanctions pour les utilisateurs tentées de ne pas déclarer leur(s) compte(s). Une amende de 125 euros est imposée en cas d’omission ou d’inexactitude dans la déclaration et un montant de 750 euros, demandé, pour chaque compte non déclaré. Ces montants seront doublés si la valeur du portefeuille dépasse les 50 000 euros. La déclaration des comptes devant se faire sur l’annexe 3916 (disponible ici) dédiée au “compte ouvert, détenu, utilisé ou clos à l’étranger”.

Certes, cette loi entre dans la logique de ces régulations : dans un cadre de lois qui seront proposées/adaptés au niveau Européen sous la réglementation MiCA (en savoir plus). Mais dans la théorie, il est techniquement impossible de tracer les transactions comme on le ferait dans le système bancaire traditionnel. La confidentialité des transactions est intrinsèquement assurée par l’Elliptic Curve Cryptography (ECC), la technique de cryptage utilisée qui garantit la confidentialité des transactions, dans la mesure où, seul le destinataire de la transaction est à même de connaître les tenants et aboutissants de cette même transaction (montants, etc.).

Cependant, des protocoles permettent de bloquer des fonds en cas de cybercriminalité. Cela a été démontré récemment lors du piratage de la plateforme kuCoin. Des cybercriminels avaient dérobé 275 millions dollars qu’ils ont tenté de blanchir sur des DEX (Decentralized EXchanges / plateforme d’échange décentralisée) comme Uniswap et Kyber (source).

Au niveau mondial, il est possible de remonter jusqu’à l’expéditeur et le destinataire en cas de transactions frauduleuses avérés. En effet, un système KYC “Know Your Customer” est mis en place. L’identité des personnes est demandée à la création d’un compte. Il est ainsi tout à fait possible de retrouver l’identité des personnes effectuant des transactions frauduleuses. Ainsi, la coopération des plateformes devrait suffire à assurer un contrôle efficace des transactions.

En outre, les montants de dépôts sont limités selon la localisation géographique de l’utilisateur.

Conclusion : Incontestablement, les institutions de régulation ont leur rôle à jouer pour protéger les utilisateurs. Néanmoins, nous venons de voir dans ce dernier point que la traçabilité des transactions telle qu’entendu par la proposition est difficilement applicable. Reste à savoir comment cette proposition sera présentée et quel en seront les volets. La question de l’authentification des détenteurs de portefeuille non hébergé se pose, car aucun KYC “Know Your Customer” n’est requis pour en détenir un. Mais là encore, reste à savoir comment cela pourrait être appliqué…

Considérons maintenant la question du blanchiment d’argent.

Blanchiment d’argent et système bancaire traditionnel

Dans le cadre des lois “Anti-Money Laundering”, AML/ “Countering the Financing of Terrorism, CFT”, les clients de la banque sont soumis à une authentification. Chaque transaction effectuée est enregistrée, répertoriée et renseignée.

Les intermédiaires bancaires ont l’obligation d’identifier leurs clients et d’enregistrer les transactions (expéditeur/bénéficiaire) au regard d’un processus de contrôle interne destiné a remonté les cas de suspicions, en cas d’incohérence ou de violation.

Cependant, une enquête réalisée par l’ICIJ montre que les grandes banques mondiales restent “poreuses au blanchiment d’argent et peinent à lutter contre la circulation de l’argent sale”(source).

D’après un rapport de la Cours des comptes, l’Europe a encore des efforts à faire pour lutter contre le blanchiment d’argent et les fraudes, car trop d’argent circule “passivement” via le système bancaire (source).

Des investigations menées par l’ICIJ qui ont conduit aux “Pandora Papers” révèlent de nombreux comptes offshore et des fraudes compromettant des célébrités et personnalités publiques.

Le blanchiment d’argent représente au niveau mondial 2 129 milliards, l’équivalent de 3 % du PIB.

Blanchiment d’argent et cryptomonnaies

Depuis l’affaire Silk Road en 2017, le Bitcoin est associé à la fraude et aux blanchiments d’argent.

Avant cela, le Bitcoin crée la polémique et attire l’attention du régulateur américain. Tout a commencé lorsque l’on a découvert que la cryptomonnaie avait été utilisée pour le financement de Wikileaks, une organisation à but non lucratif qui a publié des données sensibles révélant des manquements aux Droits de l’Homme et des cas de corruptions et d’espionnage.

Actuellement, il existe effectivement des cas avérés de blanchiment et de fraude dans l’économie réelle. Récemment, une autorité Hongkongaise a annoncé le démantèlement d’un grand réseau qui aurait blanchi près de 1,2 milliard de dollars hongkongais, soit l’équivalent de 130 millions d’euros (source).

D’après un rapport de Chainalysis sur les activités illicites en crypto pour 2021, comme nous pouvons le voir (ci-dessous), sur les plateformes d’échange à “haut risque” (des plateformes ayant des programmes de conformité laxistes ou inexistants), environ 60 % de la cybercriminalité se fait sur le Dark Web, moins de 15 % concernent le scam (*), environ 5 % les voles de fonds et 20 % proviennent de malware ou programmes malveillants. De manière générale, les escroqueries et fraudes sont beaucoup plus importantes que les autres cybercriminalités même si, dans l’ensemble, la cybercriminalité a considérablement diminué en 2020.

Par ailleurs, d’après ce même rapport, alors que les scans ont diminué de 71 %, les escroqueries opérées grâce à des logiciels ou programmes malveillants ont augmenté de 331 %.

Enfin, la valeur totale des fonds provenant d’activités illicites est estimée à 2 245 millions de dollars, les activités illicites sur le Dark Web représentant précisément, 55 % de la totalité des fonds “illicites”.

Conclusion

Le blanchiment d’argent existe, mais il est majoritairement opéré sur le Dark Web. Or ce pan de l’économie parallèle est encore difficile à réguler et sort du cadre de la LAB/CFT, que ce soit pour les échanges monétaires ou cryptographiques, la régulation du réseau reste un challenge de taille, car les échangent sont anonymes. (Attention à ne pas faire l’amalgame avec la blockchain, où les échanges passent par des pseudonymes).

Par ailleurs, on constate que sur les plateformes d’échanges, le blanchiment d’argent en cryptomonnaies représente moins de 1 % par rapport au blanchiment d’argent qui passe par les monnaies traditionnelles.

Le financement du terrorisme

Dans la continuité, on ne peut pas parler de blanchiment d’argent sans évoquer le financement du terrorisme qui entre dans le cadre de loi “Countering the Financing of Terrorism”, CFT.

D’après le rapport de Chainalysis, il y a un réel sujet : les enquêtes menées à travers le monde ont démontré plus de cas de financement du terrorisme via les cryptomonnaies qu’auparavant.

À titre d’exemple, les autorités françaises ont interpellé 29 individus impliqués dans une vaste chaîne de financement du terrorisme (source). Comme énoncé : “des dizaines de personnes en France ont acheté des coupons de cryptomonnaie d’une valeur de 11 $ à 165 $. Les coupons ont été crédités sur des comptes ouverts à l’étranger par des djihadistes qui les ont ensuite convertis en cryptomonnaie. Depuis 2019, des centaines de milliers d’euros auraient été approvisionnées via ce réseau, au profit des membres d’Al-Qaïda”.

En Angleterre, Hisham Chaudhary of Leichester est accusé d’avoir utilisé Bitcoin pour envoyer de l’argent à l’étranger afin d’aider des militants rattachés à l’État islamique, à s’échapper des camps de prisonniers syriens (source).

Certes, le blanchiment d’argent via la cryptomonnaie représente une infime partie par rapport au blanchiment d’argent “classique” mais, sa part risque d’augmenter dans les années à venir avec le développement du secteur or, les cryptomonnaies trouvent déjà des cas d’usages dans le financement du terrorisme. Par ailleurs, on voit que les activités illicites sont plus importantes dans le gaming, les scam représentent plus de 80 % des activités “illicites” (cf.graphique 1) et actuellement, le cadre de loi qui encadre les scam est optionnel et concerne uniquement les ICO…

Pour aller plus loin :

- Comment éviter les scam ?

- Le Bitcoin au Salvador, une réelle sucess story ?

- Le bitcoin est-il une monnaie ?

*Un scam est une technique frauduleuse consistant à dérober de l’argent à l’aide d’un procédé visant à tromper la personne ciblée en exploitant des faiblesses de sécurité ou la négligence des utilisateurs.

Bon à savoir

🚀 Vous souhaitez accéder à un autre niveau de connaissance ? Développer des projets innovants et durables ? Nous avons une très bonne nouvelle à vous annoncer !

Dès le 29 septembre, nous lançons la Newsletter l’Éclairage Crypto dans laquelle nous explorerons en profondeur l’industrie crypto, dès septembre.

👉Alors, si vous êtes un entrepreneur ou une personne curieuse, désireuse d’en savoir davantage sur l’actualité et la technologie cryptographique; d’en connaître les cas d’usage concrets tout en étant à la pointe de l’information ? Cette newsletter est faite pour vous !

👉Inscrivez-vous dès maintenant pour ne rien manquer : JE M’INSCRIS